平日10時~19時30分

土日10時~17時00分

(祝日休み)

銀行ローンの任意整理で特に注意する3つのポイント

銀行のカードローンを任意整理する際は、3つの注意点(リスク)があります。

1.口座凍結されて借金と給料が相殺されるリスク

2.和解が厳しい保証会社に債権が移るリスク

2.同じ銀行で住宅ローンを組んでいる場合の住宅に影響が出るリスク

この記事では、銀行カードローンの任意整理のメリット・デメリットや上記リスクの回避方法と事前準備ついて詳しく解説します。

この記事を読んでわかること

-

銀行のカードローンを任意整理すると同じ銀行の口座が凍結される

-

給与振込口座が対象の銀行なら、事前に振込先を変更する

-

保証会社に債権が移り、保証会社と和解交渉する

目 次(更新:2025年9月27日)

4.まとめ

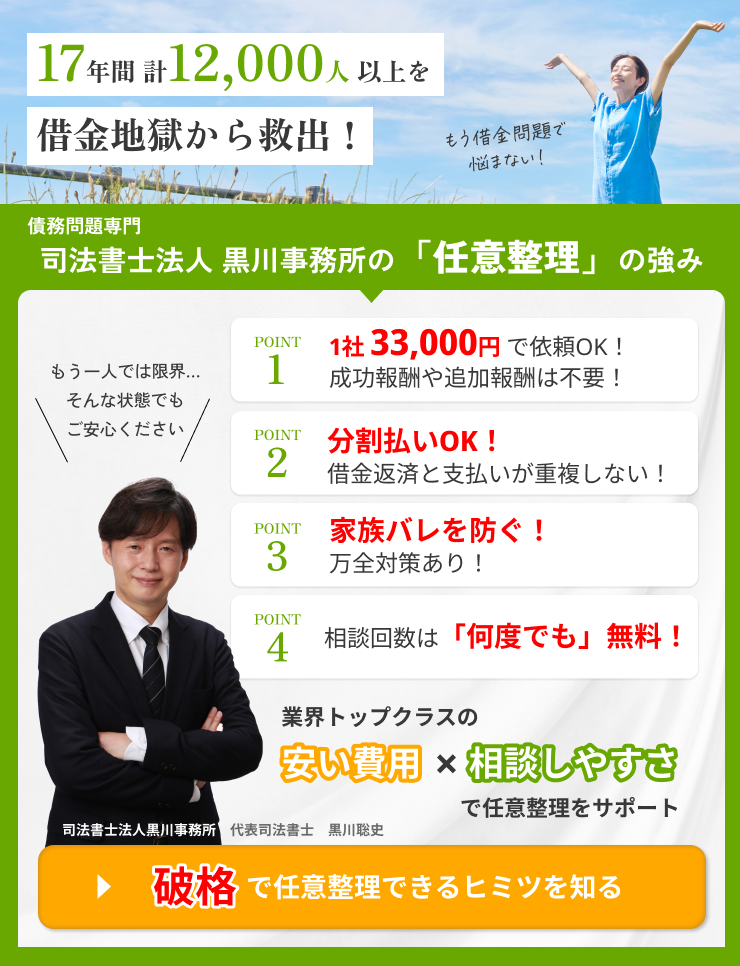

司法書士法人黒川事務所では、あなたの借金問題を低価格で解決するご支援をしています。相談無料で着手金も不要なので毎月100人ほどご依頼いただいております。お困りであればぜひこの機会にご相談ください。

銀行カードローンの任意整理のポイント

1. 給与振込口座が対象の銀行なら、振込先を変更する

2. 保証会社が代位弁済すると、債権者が変わる

3. 住宅ローンと同じ銀行のカードローンは任意整理から外す

4. 銀行が発行しているクレジットカードを手続きする場合

銀行のキャッシュカードにクレジットカード機能がついている場合もあります。

この場合は、2つのケースがあります。

①銀行キャッシュカード+クレジットカード会社のカードが一体

例)三井住友銀行と三井住友カード。みずほ銀行とクレディセゾン

②銀行キャッシュカード+銀行が発行するクレジットカードが一体

例)三菱UFJ銀行のスーパーICカード。横浜銀行のバンクカードなど

①のケースはカードが一体になっているだけなので、クレジット利用分だけを任意整理することができます。

クレジットカード会社に受任通知を出して手続きをしますので銀行は手続とは無関係です。

②のケースでは、クレジット利用分を任意整理する場合も銀行に対して受任通知を送付して手続きすることになります。この場合は銀行の任意整理の注意事項が該当します。

銀行カードローンの任意整理のメリット・デメリット

銀行カードローンの金利は消費者金融より低めですが、それでも年10%〜15%の利息を支払っているケースが多いです。

任意整理を行うと将来の利息が減免されるため、総支払額を減らせるという大きなメリットがあります。

具体例

✅ 50万円を14.6%で借入・毎月1万円返済の場合

- 任意整理しない場合:78カ月(6年半)で 総返済額 約77万円(利息27万円)

- 任意整理した場合:50万円の元本のみを返済

✅ 90万円を12.6%で借入・毎月18,000円返済の場合

- 任意整理しない場合:72カ月(6年)で 総返済額 約128万円(利息38万円)

- 任意整理した場合:90万円の元本のみを返済

利息をカットすることで 数十万円単位の負担軽減 になるため、任意整理をするメリットは十分にあります。

銀行カードローンの任意整理のデメリット

●保証会社は消費者金融?それともクレジットカードの会社?

保証会社が「アコム」「新生フィナンシャル」などの消費者金融系か、「オリコ」「三井住友カード」などの信販系かによって、交渉の難易度が大きく異なります。

一般的に、消費者金融系の保証会社は交渉が厳しい傾向にあり、信販系の会社は比較的長期の分割に応じてもらえます。

注意事項はありますか?

給与振込口座と同じ銀行を整理する場合は事前に給与口座を変更する

整理する銀行と同じ銀行に給与が入金されると債務と相殺される可能性がありますので、同じ銀行を任意整理する場合は事前に振込先を勤務先に変更してもらう。

同じ銀行で住宅ローンとカードローンがある場合、カードローンのみ任意整理できますか?

住宅ローンに影響が出ないようにするためには、同じ銀行のカードローンも任意整理しないほうがいいでしょう。

解決が難しい場合は、住宅ローンを残す個人再生もありますので、そちらを検討する必要があります。

任意整理の対象にした銀行の普通預金口座は今後も使えませんか?

原則、保証会社による代位弁済が終わった後は使用しても問題ありません。

銀行のカードローンには保証会社がついています。保証会社が代位弁済した後は、銀行には債務がありませんので口座を利用しても相殺されることはありません。

この記事の執筆者

黒川聡史(司法書士法人黒川事務所 代表司法書士)

東京司法書士会所属:登録番号第4230号

簡裁代理権認定司法書士:法務大臣認定第501067号

行政書士(登録番号第19082582号)

ファイナンシャルプランナー(CFP®:1級FP技能士)

経歴: 平成19年に個人事務所を開業。債務整理を中心に12,000人以上の依頼者を解決。現在は事務所を法人化して活動

著書に『借金の不安が楽になるお金の話』『FPに知ってほしい借金の話』がある

司法書士法人黒川事務所が選ばれる理由

企業理念は『あなたの借金問題解決を低料金でサポートしたい!』です。

業界トップクラスの低料金であなたの借金問題解決を全力でサポートします!

司法書士法人黒川事務所

代表者 黒川聡史

東京司法書士会所属

簡裁代理権法務大臣認定

- 業界トップクラスの安い費用

- 着手金不要で分割払いOK

- 借金問題専門で18年以上の実績

- 解決した依頼人は12000人以上。現在は年間約1500人の方から依頼(曖昧な相談実績ではなく実際の依頼件数)

- YouTubeで債務整理をわかりやすく発信(こちら)

平日10時~19時30分 /土日10時~17時00分 (祝日休み)いつでもお気軽にお電話ください

司法書士法人黒川事務所

平日10時~19時30分

土日10時~17時00分

(祝日休み)

(新宿オフィス 新宿駅7分)

東京都新宿区新宿2丁目5-1 アルテビル新宿7階