平日10時~19時30分

土日10時~17時00分

(祝日休み)

個人再生とは?わかりやすく特徴やメリット・条件などを解説

個人再生とは、裁判所を利用して借金を減額する手続きです。

お住まいの地域の地方裁判所に申立て、借金の一部(概ね5分の1)を原則3年間で払うことを条件に、残りの借金返済を免除してもらう債務整理の手続きの1つです。

個人再生は、元金までも減額できる手続きで、借金の額が高額な方に大きなメリットがあります。また、住宅ローンを組んでいる方でも住宅を残す手続きもあります。

個人再生を検討するなら最低限おさえておくべき5つのポイント

- 個人再生なら元金も大幅に減額できる(例えば、600万の債務は120万に、400万の債務は100万になる)

- 個人再生は裁判所を利用した法的整理

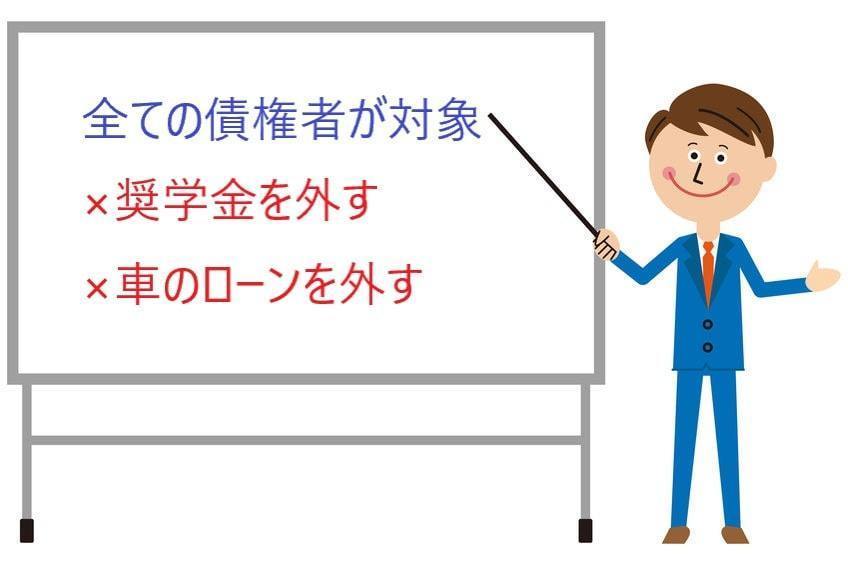

- 個人再生はすべての債務を対象にする必要がある

- 住宅ローンがある場合でも支払い続けて住宅は残す手続きがある

- 債務整理のなかで費用が1番高額

目 次(更新:2025年10月28日)

1. 個人再生とは?

2. 個人再生のメリット

3. 個人再生のデメリット

7. 個人再生の2つの種類

8. 個人再生の最低弁済額

11. 個人再生手続きの流れ

12. 個人再生の必要書類一覧

13. 個人再生と他の手続きの違い

個人再生のメリット

個人再生のメリット

- 借金を大幅にカットして任意整理よりも返済額を下げられる

- 自己破産と違い財産は処分されない

- 自己破産と違い手続中の資格制限(職業制限)がない

- 住宅ローンがある方でも住宅を残して、他の債務を圧縮できる

個人再生のデメリット

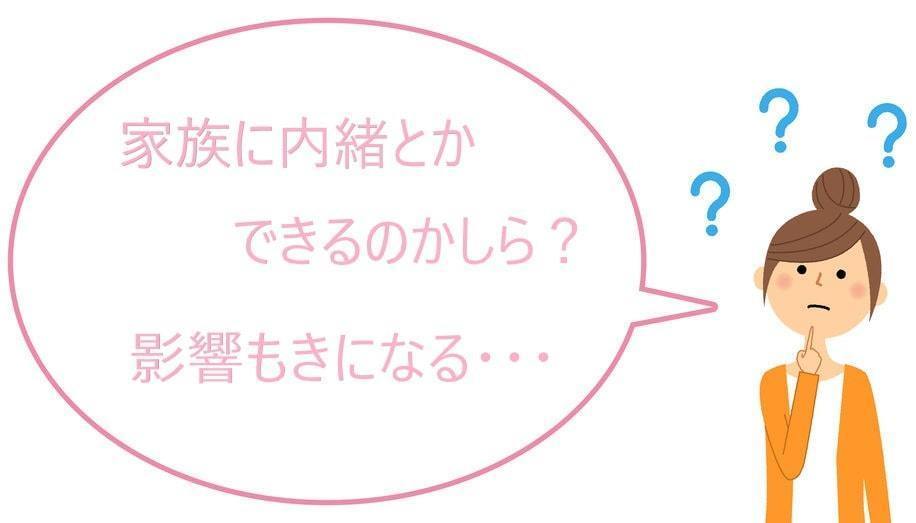

個人再生は家族に内緒でできる?

個人再生は、同居している家族に内緒で手続きするのは難しいです。

じつは、家族に内緒で手続きできるか?は家族と「同居しているか」「別居しているか」で変わってきます。

まず、同居の家族に内緒で個人再生をするのが難しい理由は、裁判所に提出する書類に、同居の家族の収入証明や財産に関する書類の提出が必要なケースが多くあるからです。

また、同居している家族全体の家計収支表も提出しますが、作成にご家族の協力が必要になります。

逆に、別居している両親などのご家族には内緒で手続きを進められる可能性は高くなります。

同居の家族のような書類提出に関する協力がないからです。

個人再生をしたら家族に迷惑がかかる?

個人再生をしても家族に迷惑はかかりません。

たとえば、家族がローンを組めない・家族のクレジットカードが止まるなどということはありません。

もちろん、原則:家族の財産(貯金など)が処分されることもありません。

家族が借金の保証人の場合は迷惑がかかる

家族が借金の保証人になっている場合は、個人再生をすると保証人である家族に迷惑がかかります。

個人再生はすべての債権者を対象にする必要があるので、保証人付きの借金を手続きから除外することができません。

最も多いのが家族(親)が奨学金の保証人になっているケースです。

この場合に個人再生をすると保証人である親に請求がいくことになりますので、これを避けるには任意整理しか方法がありません。

個人再生をしても勤務先にばれない?

個人再生は勤務先の会社に内緒でできる?

個人再生をしても勤務先の会社にバレませんし、影響もありません。

個人再生の必要書類には退職金見込額の証明書など会社が発行する書類がありますが、就業規則などで代替できるケースも多いのでそれほど心配ありません。

また、自己破産と違い個人再生は手続きをしたら職を失うという職業制限はありません。

勤務先から借金しているとバレるし迷惑がかかる

勤務先の会社から給料前借りなどお金を借りていると勤務先の会社が債権者になります。

そうなると、勤務先も債権者として個人再生の債権者の一覧に乗せることになりますので会社にばれますし、迷惑をかけることになります。

給料天引きで勤務先の借金を返済している場合は、天引きを止めてもらう必要もでてきます。

勤務先からの借り入れがある場合は、個人再生の手続に加えて勤務先の借り入れも減額した金額を支払って行くことになります(除外して手続きをすることはできません)。

個人再生できないケースは?

個人再生が利用できないケース

①借金総額が5,000万円を超えている

個人再生を利用できるのは、借金の総額が5,000万円以下の場合です。

ただし、住宅ローン特則(住宅資金特別条項)を利用する場合、その住宅ローンの残額は5,000万円の計算に含めません。したがって、「住宅ローンを除いた他の借金」が5,000万円を超えているかどうかで判断されます。

②継続した収入がない・収入が不安定

個人再生は、自己破産(借金が原則ゼロになる)とは異なり、減額された借金を原則3年(最長5年)かけて返済し続ける必要があります。

そのため、「将来にわたって継続的・安定的な収入を得られる見込み」が必須条件です。

収入があまりにも不安定であったり、家計の収支(収入から生活費などを引いた額)が、減額後の返済予定額を下回ってしまったりする場合は、「返済能力なし」と判断され、手続きは認められません。

③多額の財産を持っている(返済額が減らない)

個人再生では、自己破産のように財産を強制的に処分されることはありません。

しかし、個人再生には「自分が持っている財産の総額(清算価値)以上は、最低でも返済しなければならない」という重要なルール(清算価値保障の原則)があります。

そのため、もし借金額よりも財産額の方が多い場合、借金は一切減額されず、個人再生を利用する意味がなくなってしまいます。

債権者に反対されたら失敗する?

個人再生は債権者に反対されて失敗することはないのでしょうか?

個人再生には2種類の手続き(小規模個人再生と給与所得者等再生)があり、ほとんどのケースで小規模個人再生が利用されています。

この場合は再生計画について債権者の同意が必要になります。

(正確には同意とは逆で、同意しない債権者が債権者数(頭数)で半数以上いる、または、同意しない債権者の債権額が総債権額の2分の1を超えるケースで個人再生が認められません)

たとえば下記のような反対があった場合は個人再生が認められません。

- 債権者5社いるなかで3社が反対した

- 債務総額400万円(A社210万円、B社50万円、C社40万円、D社50万円、E社50万円の5社)のうち債権額で過半数を超えるA社210万円が反対した

債権者に反対されそうな場合の対処法

多くの債権者は個人再生の積極的に反対するという姿勢はとっていませんので個人再生が反対されて認められないケースは稀です。

ただし、一部の債権者が積極的に不同意の姿勢をとります。

この会社が総債権額の半数以上の金額を占めている場合は、小規模個人再生ではなく給与所得者等再生手続きを利用します。

給与所得者等再生では債権者の同意は不要です。

では、最初から同意が必要のない方にすれば?と思われますが・・・

同意の必要のない給与所得者等再生は、同意が必要な小規模個人再生よりも返済額が大幅に上がる可能性があるという難点があります。

個人再生の2つの種類

小規模個人再生手続

個人である債務者のうち、将来において継続的にまたは反復して収入を得る見込みがあり、かつ、住宅ローン以外の借金の総額が5000万円を超えない方が対象です。

給与所得者等再生手続

小規模個人再生手続の要件に加え、給与またはこれに類する定期的な収入を得る見込みのある人、かつ、その変動の幅が小さいと見込まれる方が対象です。

※給与所得者等再生手続を利用できる方は小規模個人再生手続を選択することもできます。

小規模個人再生手続と給与所得者等再生手続の違い

給与所得者等再生手続では、返済額を決定する際に、小規模個人再生手続の要件に加え可処分所得の2年分という要件が追加されます。

例えば、独身で収入が多い方などは、給与所得者等再生手続にすると可処分所得が高額になり、小規模個人再生手続よりも返済額が高額になってしまいます。

このような場合は、給与所得者等再生手続を利用できる方は小規模個人再生手続を選択することもできますので、小規模個人再生手続を選択したほうが返済額は少なくてすむことになります。

ただし、小規模個人再生手続では、債権者の反対によって再生計画案が認められないこともあります。これに対し給与所得者等再生手続では、債権者による再生計画案の決議がありませんので、認可される可能性は高いといえます。

現在では、一部の会社で小規模個人再生手続の際に反対する傾向があります。

反対する可能性がある会社が過半数を占めている場合は、給与所得者等再生手続を選択することもあります。

個人再生の最低弁済額

①最低弁済額

| 債務総額 | 個人再生後の返済基準額 | 備考 |

| 100万円未満 | 全額 | この金額だと手続きをするメリットがない |

| 100万円以上500万円以下 | 100万円 | この金額帯の依頼は多い(ただし、費用を考慮すると250万円くらいからがメイン) |

| 500万円を超え1500万円以下 | 5分の1 | この金額帯の依頼は減額のメリットが大きいので個人再生が一番有効 |

| 1500万円を超え3000万円以下 | 300万円 | 個人の方の債務額としてはあまりない金額帯 |

| 3000万円を超え5000万以下 | 10分の1 |

②可処分所得要件(給与所得者等再生手続の場合のみ)

給与所得者等再生手続きを利用する場合は、可処分所得の2年分という要件が追加されます。

これは、最近2年間の収入額から所得税・住民税・社会保険料を控除した額を2で割った額から、1年分の本人と被扶養者の最低限度の生活費(算出方法は政令で定められています)を除いた額の2年分は返済しないといけないということです。

この可処分所得の2年分が高額になる場合が多いという問題点があります。

③清算価値保障原則

上記の最低返済額の基準以外にも、清算価値保障原則というルールもあります。

これは仮に個人再生ではなく自己破産した場合に、財産を処分して債権者に分配できる金額を最低返済額が下回ってはいけないというルールです。

個人再生の減額事例の紹介

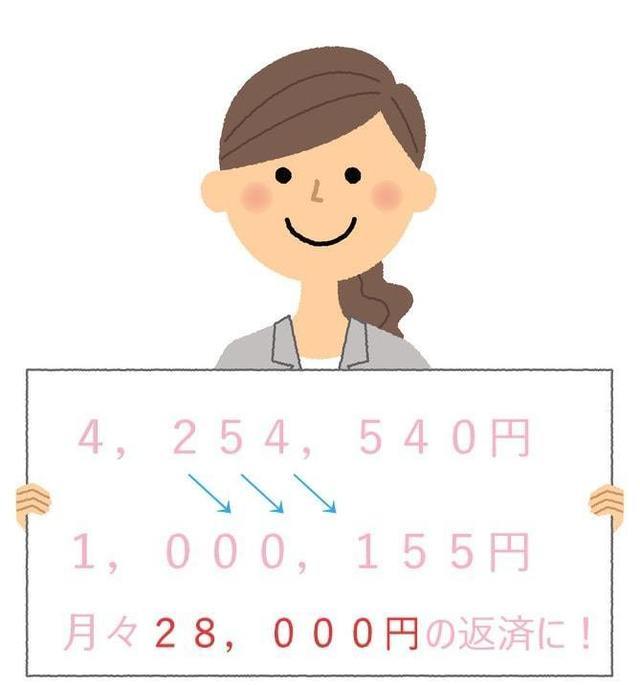

依頼人20代女性Aさん

借入期間が短く利息制限法で再計算しても、「4,250,540円」の借金が残る

- 任意整理の場合

「4,250,540円」を3年~5年で返済 毎月7万~10万円必要

- 個人再生の場合

「1,000,155円」を3年で返済 毎月28,000円の返済

個人再生をした結果

| 任意整理だと | 個人再生だと | |

|---|---|---|

| 消費者金融A | 499,287円 | 117,483円 |

| 消費者金融P | 2,474,898円 | 582,344円 |

| 信販会社J | 380,764円 | 89,594円 |

| 信販会社M | 736,584円 | 173,319円 |

| 消費者金融S | 159,007円 | 37,415円 |

| 合計 | 4,250,540円 | 1,000,155円 |

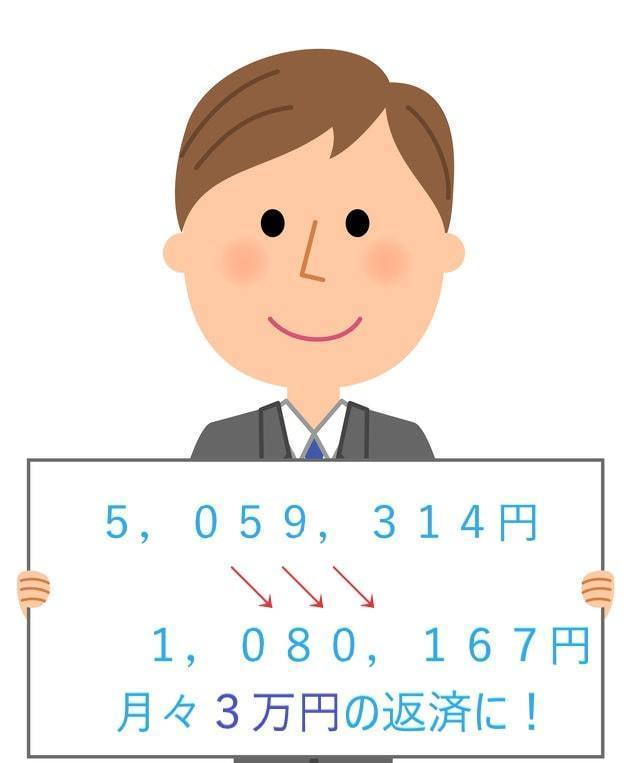

依頼人30代男性Bさん

ショッピングの債務が多く、また、キャッシングの借入期間も短く利息制限法で再計算しても、「5,059,314円」の借金が残る

- 任意整理の場合

「5,059,314円」を3年~5年で返済 毎月8万~13万円必要

- 個人再生の場合

「1,080,167円」を3年で返済 毎月3万円の返済

個人再生をした結果

| 任意整理だと | 個人再生だと | |

|---|---|---|

| 消費者金融A | 446,591円 | 95,348円 |

| 消費者金融P | 293,653円 | 62,695円 |

| 消費者金融C | 552,689円 | 118,000円 |

| 消費者金融M | 554,317円 | 118,347円 |

| 信販会社N | 1,706,636円 | 364,367円 |

| 信販会社O | 1,209,248円 | 258,175円 |

| 信販会社I | 296,180円 | 63,235円 |

| 合計 | 5,059,314円 | 1,080,167円 |

住宅ローン返済中の個人再生のポイント

住宅ローン特則付きの個人再生を検討する際に確認すべきこと

住宅ローンがある個人再生を検討する際にまず確認すべきこと。

住宅ローンの残債務(残高表や金融機関に確認)

住宅ローンの残債務(残高表や金融機関に確認) 現在の住宅の価値(複数の不動産屋さんに簡易査定をしてもらうなど相場を調べる)

現在の住宅の価値(複数の不動産屋さんに簡易査定をしてもらうなど相場を調べる)

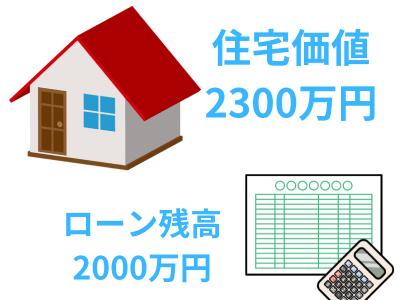

もし、住宅の価値が住宅ローンの債務残高より高額な場合(アンダーローン)は、差額が資産とみなされ、その額まで最低返済額が上がることになります(清算価値保証原則)。

たとえば、住宅ローン2000万円で住宅の価値2300万円・カードローンの債務額500万円なら個人再生をすると通常500万円の5分の1で100万円になるところが、住宅の価値と住宅ローンの債務残高の差額の300万円にしか圧縮できない。

2300万円ー2000万円=300万円(資産)

500万円→300万円(まで圧縮)

つまり、住宅ローンの残債務<住宅の価値の場合は債務がそれほど圧縮できないことがあり、個人再生のメリットが薄くなる。

もしくは個人再生を利用する意味がなくなるケースがあります。

個人再生の費用の相場と当事務所の費用

個人再生の費用の相場

●弁護士に依頼した場合の費用相場

弁護士費用は、多くの場合「着手金」と「成功報酬」で構成されます。

- 着手金: 個人再生を依頼した際に支払う費用

- 報酬金: 再生計画の認可決定を受けたとき(手続きが認められたとき)に支払う成功報酬

費用の相場:約50万~60万円(税別)

(内訳例:着手金30万円程度 + 成功報酬20万~30万円程度)

※住宅ローン特則(自宅を残す特則)を利用する場合は、さらに費用が加算される傾向があります。

●司法書士に依頼した場合の費用相場

司法書士の費用は「書類作成費用」や「基本報酬」などと呼ばれ、弁護士のような成功報酬は無いのが一般的です。

費用の相場:約30万円前後(税別)

※弁護士と同様、住宅ローン特則を利用する場合には費用が加算されます。(当事務所も住宅ローン特則を利用される場合は加算させていただいております)

当事務所の個人再生の費用

次に司法書士事務所である当事務所の費用を紹介します。

| 着手金 | なし |

|---|---|

| 報酬 | 住宅ローンなし298,000円 (税込327,800円) 住宅ローンあり348,000円 (税込382,800円) |

| 通信・交通費等の実費 | 10,000円 |

| 裁判所に支払う費用 | 管轄による(詳しくはこちら) |

上記報酬は、受任から申立てまでの間に積立(分割)でお支払い頂くことが可能です。

※債権者が10社以上の場合は税込33,000円を加算させていただきます。

費用は債務整理の中で最も高額

手続費用や裁判所の実費・再生委員の報酬など考慮すると最低でも35万円~60万円前後かかりますので、それでも大幅に債務が圧縮されるという方にはメリットがあります。

専門家費用とは別に「裁判所の予納金」が必要

個人再生の手続きでは、弁護士や司法書士に支払う報酬とは別に、裁判所へ「予納金(よのうきん)」を納める必要があります。

特に注意が必要なのが、裁判所が「個人再生委員」を選任した場合にかかる再生委員の報酬(15万円~25万円程度)です。

弁護士に依頼した場合: 弁護士が代理人となるため、再生委員が選任されない裁判所もあります。ただし、東京地裁のように、弁護士がついていても原則として再生委員が選任され、予納金(約15万円)が必要となる裁判所もあります。

司法書士に依頼した場合: 司法書士は「代理人」ではないため、関東の裁判所では、手続き監督のために個人再生委員の選任を必須とする運用が主流です。 その結果、司法書士費用(約30万円)に加えて、再生委員の報酬(15万~25万円)が別途発生するケースが多くなります。

個人再生手続きの流れ

ご相談・ご依頼

個人再生の手続きについて説明します。

(手続き費用の積立方法を決めたり、集めていただく書類をご案内します。)

受任通知を発送・債権調査

債権者に対して受任通知を発送します。

この通知が債権者に届くと、債権者からの取立てがストップします。

そして、債権者への返済もストップします(住宅ローンはそのまま支払いを継続します)。

当事務所の費用の積立て・必要な書類の準備をしていただきます

債権者への返済はストップしていますので、そのかわり当事務所の費用と裁判所の費用を分割で積み立てていただきます。

(費用の分割払いの期間の目安は約半年くらいです)

そして、申し立てに必要な書類を集めていただきます。

(源泉徴収票、保険証券のコピー、通帳2年分のコピー、賃貸契約書等)

必要に応じて面談を行ったり、郵送や電話で書類の確認や打ち合わせを行います。

個人再生の申立て・予納金の納付

書類の準備が整ったら、管轄の地方裁判所に個人再生の申立てを行います。

裁判所への申立後の手続き

※司法書士が書類作成し、東京地方裁判所に申立てた場合

1.再生委員が選任される

※東京地裁の場合、裁判所が必ず再生委員(都内の弁護士)を選任します。再生委員に対して支払う報酬は25万円(毎月分割で再生委員に対して振込みます)。

2.個人再生委員と面談

※再生委員の事務所で行われます。必ず申立人本人が出席します。

3.再生手続開始決定(これ以降の手続きは依頼している事務所が行います)

4.債権の確定

5.再生計画案を提出

6.債権者の書面決議または意見聴取

・小規模個人再生手続・・・債権者の同意が必要

(再生計画案に同意しない旨を書面で回答した債権者が、債権者総数の過半数に満たず、総債権額の2分の1を超えない場合に、同意となります。)

・給与所得者等再生手続・・・債権者の意見聴取

7.再生計画の認可・不認可

債権者への返済開始

再生計画案が認可され確定すると、債権者への3年間の返済が始まります。

手続にかかる期間の目安は申立てから約6ヶ月〜9月程度(ご依頼からは、返済開始するまでは、約1年程度かかります)。

個人再生の必要書類一覧(代表例)

個人再生は裁判所を利用した手続きになるため、収入や資産に関する必要な書類が多くあります。ここでは代表的な書類を紹介します。

-

役所で取得する書類

- 住民票

- 戸籍謄本(必要な場合)

- 税金・健康保険・国民年金の滞納額が分かる書面

- 課税証明書

- 年金受給証明書および受給金額が分かる通知書

-

居住関係の書類

- 賃貸借契約書

- 住宅使用許可書(同居人が契約者の場合)

- 光熱費の支払い方法が分かる書類

-

収入や勤務先関係の書類

- 給与明細書

- 源泉徴収票

- 退職金見込額証明書または退職金規定のコピー

- 同居人に収入がある場合は収入に関する書類

-

預貯金関係の書類

- 過去2年分の全ての預貯金通帳

- ネット銀行の場合はウェブ明細の印刷

-

保険関係の書類

- 保険証券・解約返戻金計算書のコピー

- 自動車、火災、生命、医療保険などの証券

-

自動車関係の書類

- 自動車検査証・登録事項証明書

- 契約書や購入価格が分かる書面

-

不動産関係の書類

- 登記事項証明書

- 査定書

- 処分した場合の売買契約書・領収書

書類収集のポイント

家族や会社にバレたくないので集められないというケースもあります。

代替書類として認められるものあるので、依頼している弁護士や司法書士に相談しましょう。

たとえば、源泉徴収票の代わりに課税証明書、退職金見込額証明書の代わりに就業規則の退職金規定など代用が可能です。

ただし、家族に内緒にだからどうしても必要な書類を揃えられないという場合は、個人再生の手続きは進められません。

必要書類を揃えられない場合は、任意整理を検討するのも一つの方法です。

個人再生と他の手続きの違い

個人再生と任意整理の違い

個人再生は裁判所を利用した手続きなので、必要な書類も多く手続きも厳格です。そのかわり借金はおおむね5分の1に減額されます。

これに対し任意整理は、裁判所を利用せず話し合いで解決する手続なので、メインの手続きは今後の利息をカットしてもらい3年~5年の分割払いにしてもらいます。

個人再生と任意整理を比較すると個人再生の方が借金自体が減額される分、手続後の返済はだいぶ楽になります。

| 任意整理 | 個人再生 | |

|---|---|---|

| 債務の圧縮 | グレーゾーン金利でキャッシング取引をしている場合のみ減額 | 概ね5分の1に減額できる |

| 対象にする債権者 | 一部の債権者の除外も可 | 全ての債権者を対象 |

| 手続き | 債権者との話し合い | 裁判所を利用した手続き |

個人再生と自己破産の違い

自己破産も個人再生と同様に裁判所を利用した手続きなので、必要な書類も多く手続きも厳格です。

共に同じような必要書類を集めて裁判所で手続きをしますが、自己破産の場合は全額免除されるので、手続後の返済を考慮すると自己破産の方が楽になります。

残すべき財産が無い場合や自己破産に抵抗が無い場合は、自己破産の方がメリットがあります。

ただ、免責不許可事由や職業制限がある方で自己破産できない方は、個人再生を利用するケースは多くあります。

また、個人再生は財産の処分がないため、住宅や車など財産も残せる可能性もあります。

| 個人再生 | 自己破産 | |

|---|---|---|

| 債務の圧縮 | 概ね5分の1に圧縮できる | 全額免除 |

| 住宅 | 住宅ローンがあっても残すことができる | 住宅は処分される |

| 資格制限(生命保険募集人や宅建士・警備員など) | なし | あり |

| 免責不許可事由(ギャンブルや浪費など) | 問題にならない | 問題になる |

個人再生の担当司法書士からひとこと

司法書士は弁護士と違い個人再生手続きの代理権がありませんので、代理人として活動することはできません。

司法書士ならではの丁寧な対応を心がけます!

司法書士法3条の裁判所提出書類作成業務としてサポートします

担当者からのお約束!

- 手続の説明を丁寧にした上でご依頼人の意思決定を最大限尊重し、手続を選択する

- 丁寧な書類作成(再生委員と面談時などご依頼人が説明に困らないように問題点があれば先回りして事前に丁寧な書類を作成)

- 個人再生の手続きは半年から1年かかりやりとりも多いので、親身にサポートして信頼関係を構築し、スムーズな手続の準備や進行に努めます

この記事の執筆者

黒川聡史(司法書士法人黒川事務所 代表司法書士)

東京司法書士会所属:登録番号第4230号

簡裁代理権認定司法書士:法務大臣認定第501067号

行政書士(登録番号第19082582号)

ファイナンシャルプランナー(CFP®:1級FP技能士)

経歴: 平成19年に個人事務所を開業。債務整理を中心に12,000人以上の依頼者を解決。現在は事務所を法人化して活動

著書に『借金の不安が楽になるお金の話』『FPに知ってほしい借金の話』がある

司法書士法人黒川事務所が選ばれる理由

司法書士法人黒川事務所は、債務整理(任意整理・時効援用)などを専門に扱う司法書士事務所です。これまでに18年以上の実績があり12,000人以上を解決に導きました。

企業理念は『あなたの借金問題解決を低料金でサポートしたい!』です。

業界トップクラスの安い費用であなたの借金問題解決を全力でサポートします!

もちろん相談無料で費用は分割払いにも対応しています。

司法書士法人黒川事務所

代表者 黒川聡史

東京司法書士会所属

簡裁代理権法務大臣認定

- 業界トップクラスの安い費用

- 着手金不要で分割払いOK

- 債務整理専門で18年以上の実績

- 解決した依頼人は12000人以上。現在は年間約1500人の方から依頼(曖昧な相談実績ではなく実際の依頼件数)

- YouTubeで債務整理をわかりやすく発信(こちら)

平日10時~19時30分 /土日10時~17時00分 (祝日休み)いつでもお気軽にお電話ください

司法書士法人黒川事務所

平日10時~19時30分

土日10時~17時00分

(祝日休み)

(新宿オフィス 新宿駅7分)

東京都新宿区新宿2丁目5-1 アルテビル新宿7階