平日10時~19時30分

土日10時~17時00分

(祝日休み)

任意整理とは?メリット・デメリットから費用、手続きの流れまで解説

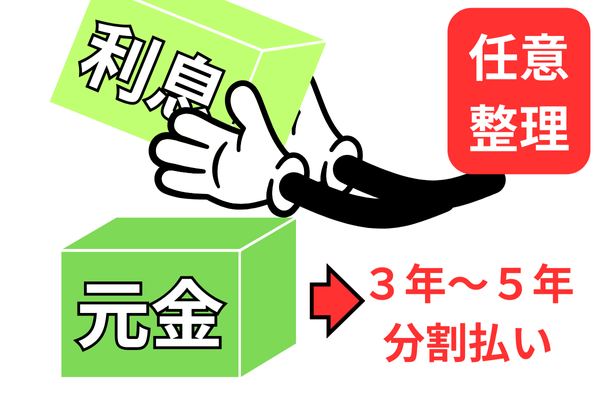

任意整理は、弁護士や司法書士が消費者金融や信販会社と交渉し、今後発生する利息を免除してもらい3年~5年で分割返済する手続です。

この記事では任意整理のメリット・デメリットなどの特徴と、利用できる人の条件や任意整理で借金が減額されるケースなども解説しています。

返済に困っている方は、まずは任意整理から検討することをおすすめします。

目 次(更新:2025年10月16日)

8.1 当事務所の場合

8.2 費用の比較3パターン

10.よくある質問

13.1 任意整理と個人再生の違い

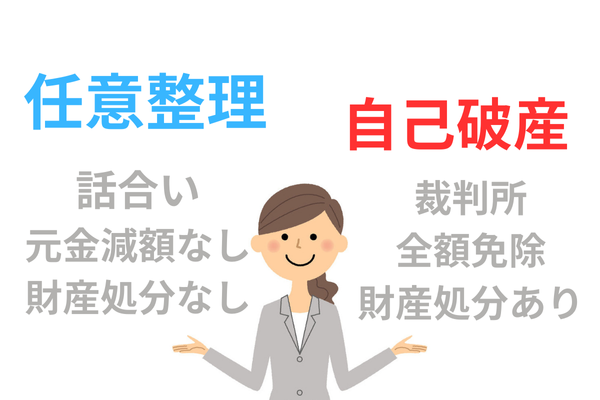

13.2 任意整理と自己破産の違い

14.任意整理後の生活

16.まとめ

任意整理とは、どのような手続きですか?

任意整理とは、「今後の利息をカットしてもらう」「毎月の返済額も下げてもらう」など毎月の負担を減らし「3~5年などの分割返済」で、債務の完済を目指す手続きです。

手続することで完済までのゴールが明確になります!

また、任意整理は裁判所を通さず、債権者との交渉で進められるため、自己破産や個人再生といった他の債務整理手続きに比べて手続きが比較的柔軟で、財産を処分する必要もなく、家族や勤務先に知られることなく進められるという特徴もあります。

【任意整理と債務整理の違い】

任意整理を「債務整理」という表現もしますが、債務整理は借金を解決するための手続きの総称になります。

債務整理の手続きの種類として「任意整理・自己破産・個人再生」があります。

債務整理=(任意整理+自己破産+個人再生)

この記事では任意整理について説明しています。

| 用語 | 意味(特徴) |

|---|---|

| 債務整理 | 借金問題を解決する手続きの総称 |

| 任意整理 | 債権者と直接交渉し、将来利息のカットを目指す方法 |

| 個人再生 | 裁判所を通じて借金を大幅に減額する方法 |

| 自己破産 | 裁判所を通じて借金の支払義務を免除してもらう方法 |

任意整理するとどうなる?

任意整理をすると減らない借金が減るようになる

-

今後の利息をカットしてもらうことで支払った分だけ借金が減っていく

- 利息カットで完済までの支払総額が減る

- 毎月の返済額を下げるなど毎月の負担を減らす

- グレーゾーン金利(28%など)の場合は元金も減る

- 3年~5年(債権者による)で借金を完済できる

- 返済の窓口を1本化することができる

もし、任意整理をしないと…

多重債務の状態にもかかわらず、任意整理をしないで借金で借金を返す行為(自転車操業)を続けると、借金は増え最終的には借り入れができなくなり、返済が行き詰ります。

任意整理の交渉では、新しい借り入れ(借りて間もない会社)については、任意整理の対応が厳しい会社が増えています。

新たな借入を増やす前に、早めに行動していれば任意整理で解決できたものが、借り入れを繰り返すことで任意整理で解決できなくなってしまうこともあります。

任意整理ができる人の条件

任意整理は自己破産と違い、手続後は残った借金を返済をしていくことになるので、今後もある程度の支払いができる必要があります(まったく返済できる見込みがないのであれば選択できません)。

目安としては、毎月の収入から必要な生活費を控除した金額(可処分所得)で、残った借金を3年(36回)から5年(60回)の間で返済できる必要があります。

●具体例●

毎月の手取り25万円で必要な生活費が21万円の場合は、4万円が返済に充てられる金額になります。

借金の総額が200万円なら毎月4万円返済で50回(約4年)で完済できるので、任意整理での解決が選択肢になります。

仮に必要な生活費が23万円で2万円が返済に充てられる金額の場合、200万円を毎月2万円で返済すると完済するのに100回(約8年)かかりますので、任意整理では解決ができません。

この場合は、他の債務整理の方法を検討する必要があります。

-

【例】借金総額200万円 / 毎月返済可能額4万円 = 50回(約4年)

-

5年以内に完済できるため、任意整理での解決が可能。

-

-

【例】借金総額200万円 / 毎月返済可能額2万円 = 100回(約8年)

-

5年での完済が難しいため、個人再生や自己破産など他の手続きを検討する必要がある。

-

任意整理は支払が困難な人のための手続き

任意整理は、現在の支払いが困難(いわゆる自転車操業・借りて返しての繰り返し)という方のための手続きです。

「利息がもったいないのでカットしてもらいたい」という方、家計収支(収入や生活費)をお伺いして十分支払いができるという方は、本来は任意整理の対象ではございません。

任意整理する前

| 債務額 | 金利 | 毎月の返済額 | 完済まで総支払額 | |

|---|---|---|---|---|

| A社 | 90万 | 18% | 27,000 | 約125万 |

| B社 | 60万 | 17.8% | 13,000 | 約102万 |

| C社 | 50万 | 18% | 15,000 | 約75万 |

| 合計 | 200万 | 55,000 | 約302万 |

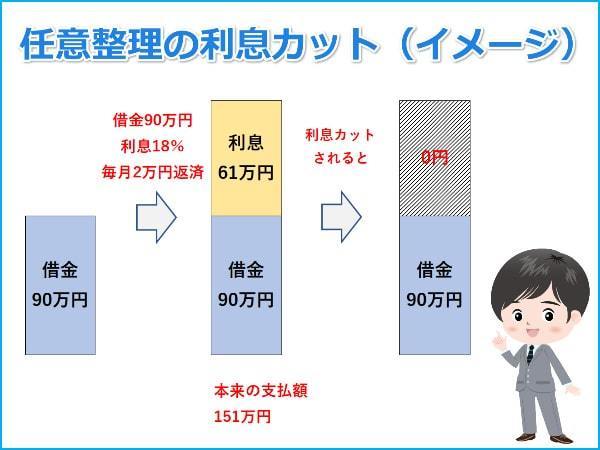

合計200万円の借金を完済するために、約4~5年間、毎月55,000円を払い続けて総額約302万円を払わないと完済することができません!

任意整理した後

| 債務額 | 金利 | 毎月の返済額 | 完済まで総支払額 | |

|---|---|---|---|---|

| A社 | 90万 | 0% | 15,000 | 90万 |

| B社 | 60万 | 0% | 10,000 | 60万 |

| C社 | 50万 | 0% | 10,000 | 50万 |

| 合計 | 200万 | 35,000 | 200万 |

合計200万円の債務を完済するために、約4~5年間、毎月35,000円を払い続けて総額約200万円を払えば完済できるようになりました!

任意整理のメリットとデメリット

任意整理の7つのメリット

裁判所を通さない手続きであるため、柔軟かつ実用的なメリットが多くあります。

1)将来利息のカット

最大のメリットは、和解成立後から完済までにかかる「将来利息」を原則としてゼロにできる点です。

通常、リボ払いや消費者金融では年15%~18%の利息が発生し続けますが、これをカットすることで、支払った分だけ借金が減るようになります。

2)毎月の返済額が減る

利息をカットした残りの残金を、3年~5年(36回~60回)の長期分割払いに設定し直します。

これにより、毎月の返済額を無理のない範囲まで下げることが可能です。

3)督促がストップし、精神的負担が減る

司法書士や弁護士に依頼し「受任通知」が発送されると、法律(貸金業法)により、業者からの本人への直接的な督促・連絡が禁止されます。

電話や書面の督促から解放されることは、生活を立て直す上で大きな安心材料となります。

4)家や車を手放さずに手続き可能

自己破産とは異なり、財産が強制的に処分されることはありません。

特にローンが残っている自動車がある場合、そのローンを対象から外して(除外して)手続きすることで、車を手元に残すことが可能です。

5)会社や家族に知られずに手続き可能

裁判所からの通知が自宅に届くことがなく、必要書類の収集で家族の協力を仰ぐ必要も原則ありません。

返済再開後も専門家が窓口となれば、周囲に内緒で完済を目指すことが可能です。

6)職業や資格の制限がない

自己破産のように、警備員や宅地建物取引士などの資格・職業制限はありません。これまで通り仕事を続けながら手続きができます。

7)過払い金が戻ってくる可能性がある

平成18年以前から取引がある場合、利息制限法の上限を超えた金利(グレーゾーン金利)を支払っていた可能性があります。

計算し直すことで借金が減ったり、過払い金が返還されるケースがあります。

任意整理の5つのデメリット

任意整理には多くのメリットがある一方で、一定の制限(デメリット)も生じます。

特に、多くの方が懸念される「信用情報」への影響をはじめ、事前に知っておくべきリスクについて解説します。

1)信用情報機関への登録(ブラックリスト)

手続きを行うと、信用情報機関に事故情報が登録されます。

完済から約5年間は、新規のクレジットカード作成やローンの契約ができなくなります。

2)借金の元金自体は原則減らない

あくまで「将来の利息」をカットする手続きであり、元金自体は減額されません(過払い金がある場合を除く)。

そのため、残った残金を分割で返済できる安定した収入が必要です。

3)保証人に請求がいく可能性がある

奨学金など保証人がついている借金を整理すると、保証人に一括請求がいきます。

ただし、その借金を対象から外せば保証人に迷惑はかかりません。

4)ローン返済中の商品は引き揚げられる

車のローンや、商品の分割払いが終わっていない場合、その契約を任意整理すると商品(車など)がローン会社に引き揚げられます。

手元に残したい場合は対象から外す必要があります。

5)交渉に応じない業者が存在する

あくまで当事者間の話し合いであるため、取引期間が極端に短い場合や、一度も返済していない場合など、業者によっては厳しい対応(利息の減免無し、短期の分割払いなど)を取るケースがあります。

任意整理できないケース

任意整理で借金が「減額する人」と「減額しない人」の違い?

任意整理で元金が減る人

- 平成19年より前から取引開始

- キャッシング

- グレーゾーン金利(28%前後)だった

- 上記の全てが当てはまる

任意整理で元金が減らない人

- 10年以内に開始した取引

- ショッピング

- 銀行カードローン

- 金利が18%

現在は元金が減らないタイプの任意整理が多い

最近、依頼される方の多くは、グレーゾーン金利時代には利用していない人がほとんどなので、任意整理をしても元金は減りません。

それでも、今後の利息をカットしてもらうことで、完済までの支払総額が減り、毎月の返済額も減るので任意整理をするメリットはあります。

任意整理では過去のグレーゾーン金利も確認する

任意整理の手続きでは、債権者から取引履歴を取り寄せて過去の金利も確認します。

平成19年より前からキャッシングの取引をしていて、金利が高かった場合は、再計算して借金自体が減ったり、借金が無くなって過払い金が取り戻せる場合もあります。

任意整理の費用の目安は?

当事務所の場合

| 相談料 | 0円 |

|---|---|

| 着手金 | 0円 |

| 定額報酬 | 1社:33000円 |

| 成功報酬 | 0円 |

| 返済代行手数料 | 1振込:1100円 |

|---|

司法書士法人黒川事務所では、あなたの借金問題を低価格で解決するご支援をしています。相談無料で着手金も不要なので毎月100人ほどご依頼いただいております。お困りであればぜひこの機会にご相談ください。

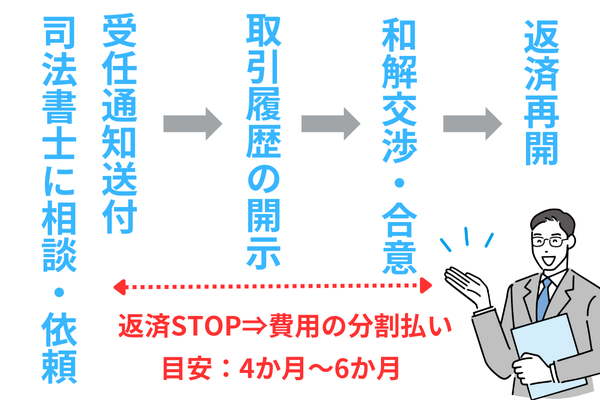

任意整理の手続きのながれ

●任意整理の費用はどこで支払うの?

任意整理の依頼をすると債権者への返済をストップします。

そして返済を再開するまでの間に事務所の費用を分割払いすることになります。

目安は4か月から6か月程度ですが、債権者が少ない場合は3か月程度のケースもあります。

- どんな場合に任意整理が適していますか?

- 利息カットはされますか?

- 元金が減る場合はどういうケース?

- 任意整理できないケースはありますか?

- 対象にする債権者を選んでいいですか?

- 遅延損害金もカットされますか?

クレジットカードも任意整理の対象になる?

銀行カードローンも任意整理できる?

銀行のカードローンも任意整理の対象になります。

ただし、ケースによっては毎月の返済額がそれほど下がらないことがあります。

それでも、今後の利息をカットしてもらい、完済までの総支払額が下がるというメリットがあります。

任意整理では返済が難しそうな場合

任意整理と他の手続きの違い

任意整理と個人再生の違い

| 任意整理 | 個人再生 | |

|---|---|---|

| 債務の圧縮 | 原則なし | 概ね5分の1に減額可 |

| 対象にする債権者 | 一部債権者除外可能 | 全ての債権者が対象 |

| 手続き | 話し合い | 裁判所 |

任意整理と自己破産の違い

自己破産も個人再生と同様に裁判所を利用した手続きなので、必要な書類も多く手続きも厳格です。

自己破産の場合は全額免除されるので、手続後の返済を考慮すると当然任意整理よりも自己破産の方が楽になります。

無職で収入が無い・収入が減少して支払い続けることが困難という方や残すべき財産が無い場合や自己破産に抵抗が無い場合は、自己破産の方がメリットがあります。

ただ、免責不許可事由や職業制限がある方で自己破産できない方は、任意整理や個人再生を利用するケースは多くあります。

また、任意整理だと一部の債権者を除外できるので、住宅ローンや保証人付きの借金がある方は自己破産ではなく任意整理を選択する必要があります。

| 任意整理 | 自己破産 | |

|---|---|---|

| 債務の圧縮 | 原則なし | 全額免除 |

| 手続 | 話し合い | 裁判所 |

| 対象にする債権者 | 一部の債権者の除外可 | 全ての債権者を対象 |

| 仕事に影響 | なし | 一部あり(資格制限) |

| 借金の理由 | 問題にならない | 問題になる |

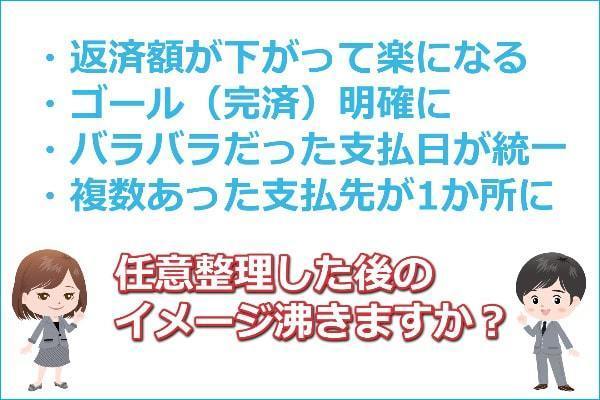

任意整理後の生活

「任意整理をしたらどうなるのか?」という手続後の生活や返済のイメージは湧きましたでしょうか?

任意整理はいままで大変だった借金を整理して、普通の生活に戻すための手続きです。

手続後は、今までよりも返済額が下がって楽になりますし、いつ完済できるかわからなかった借金のゴールが明確になります。

そして、毎月バラバラで支払いに追われていた返済日を統一することが可能ですし、返済も管理している事務所に依頼すれば支払先の口座を事務所の一か所にまとめることも可能です。

毎月の借金の返済が厳しい場合、まずは任意整理を検討してみてください。

- 返済額が下がって楽になる

- 借金のゴールが明確になる

- 返済日を統一することが可能

- 支払先の口座を事務所の一か所にまとめることも可能

任意整理後の生活で「不便なこと」と「解消法」

「任意整理をすると生活がどう変わるのか」については、不便になる点と、それを解消する方法をセットで理解しておくことが大切です。

1)クレジットカードやローンが一定期間利用できない

いわゆるブラックリストの状態になるため、約5年間はクレジットカードの利用・作成が困難になります。

【対策】

日常のキャッシュレス決済には「デビットカード」や「スマホ決済(PayPayなど)」が利用可能です。

これらは審査不要で利用できるため、生活への不便は最小限に抑えられます。

2)携帯電話・スマホの契約への影響

携帯電話の「通信契約」自体は、料金を滞納していない限り問題なく継続・新規契約が可能です。

ただし、スマホ端末本体の「分割購入(割賦契約)」はローンの審査が必要なため、通らない可能性があります。

【対策】

現在使用中の端末を使い続けるか、安価な端末を一括購入する、または中古端末を利用することで対応できます。

3)住宅ローンへの影響

任意整理を成功させるには家計の見直しが重要

任意整理をすれば毎月の返済は楽になりますが、それだけでは根本的な解決にならないケースもあります。

毎月の収支が赤字の場合は、収入や支出そのももを改善しないと任意整理をしてもその後の返済が行き詰まってしまいます。

当事務所は、「債務整理の専門家である司法書士」「お金の専門家であるファイナンシャルプランナー」としての視点からアドバイスすることが可能です。

家計の見直しと管理

任意整理の返済中に安定した生活を送るためには、家計の見直しが重要です。

●家計簿をつける

収入と支出を正確に把握するために、家計簿をつけましょう。スマートフォンアプリを利用すると便利です。

●固定費を削減する

固定費は一度見直すだけで継続的な効果が得られます。例えば、以下のような見直しを検討してください。

- スマートフォンのプラン変更

- 不要なサブスクリプションの解約

- 保険料の見直し

●支出をカテゴリ別に分け無駄な支出を削減する

「必要な支出」「優先度が低い支出」「不要な支出」に分けて整理し、不要な支出を削減します。

収入を増やす方法を検討する

任意整理返済中の生活を安定させるためには、収入の増加も重要です。

●転職や副業の検討

転職をして収入UPを検討する方法もあります。ただし、転職のタイミングで収入が途絶えると返済ができなくなりますので、給与支給日のタイミングなどは注意しましょう。

また、空いた時間でできる副業を始めるのも一つの手です。土日のバイトなどはノーリスクで収入が増えますので、借金返済にも効果的です。

まとめ

任意整理とは、弁護士・司法書士が債権者と交渉し、将来発生する利息をカットしてもらい、3年~5年で分割返済していく手続きです。

専門家に依頼するとすぐに督促や返済が止まり、毎月の返済額を減らせるメリットがある一方で、信用情報機関に事故情報が登録される(ブラックリストに載る)というデメリットもあります。

裁判所を通さないため、家族や会社に知られずに手続きを進めたい方や、保証人がいる借金などを対象から外したい方に適しています。

毎月の返済が苦しいと感じたら、まずは任意整理で解決できないか、弁護士・司法書士に相談してみましょう。

当事務所は、開業以来12000人以上の借金問題を解決した実績がございます。任意整理のことならお気軽にご相談ください。

※任意整理で司法書士が扱える金額

債務の元金が1社で140万円を超える会社については司法書士は扱うことができません。

この場合の任意整理は弁護士事務所へご相談して頂く必要があります。

A社100万円・B社100万円の合計200万円は司法書士も扱うことができる。

A社100万円・B社100万円の合計200万円は司法書士も扱うことができる。

A社200万円は司法書士は扱うことができない。

A社200万円は司法書士は扱うことができない。

この記事の執筆者

黒川聡史(司法書士法人黒川事務所 代表司法書士)

東京司法書士会所属:登録番号第4230号

簡裁代理権認定司法書士:法務大臣認定第501067号

行政書士(登録番号第19082582号)

ファイナンシャルプランナー(CFP®:1級FP技能士)

経歴: 平成19年に個人事務所を開業。債務整理を中心に12,000人以上の依頼者を解決。現在は事務所を法人化して活動

著書に『借金の不安が楽になるお金の話』『FPに知ってほしい借金の話』がある

司法書士法人黒川事務所が選ばれる理由

司法書士法人黒川事務所は、債務整理(任意整理・時効援用)などを専門に扱う司法書士事務所です。これまでに18年以上の実績があり12,000人以上を解決に導きました。

企業理念は『あなたの借金問題解決を低料金でサポートしたい!』です。

業界トップクラスの安い費用であなたの借金問題解決を全力でサポートします!

もちろん相談無料で費用は分割払いにも対応しています。

司法書士法人黒川事務所

代表者 黒川聡史

東京司法書士会所属

簡裁代理権法務大臣認定

- 業界トップクラスの安い費用

- 着手金不要で分割払いOK

- 債務整理専門で18年以上の実績

- 解決した依頼人は12000人以上。現在は年間約1500人の方から依頼(曖昧な相談実績ではなく実際の依頼件数)

- YouTubeで債務整理をわかりやすく発信(こちら)

平日10時~19時30分 /土日10時~17時00分 (祝日休み)いつでもお気軽にお電話ください

司法書士法人黒川事務所

平日10時~19時30分

土日10時~17時00分

(祝日休み)

(新宿オフィス 新宿駅7分)

東京都新宿区新宿2丁目5-1 アルテビル新宿7階