平日10時~19時30分

土日10時~17時00分

(祝日休み)

個人再生のデメリットを解説!該当しなければ個人再生が向いている

個人再生は、大幅な借金減額が可能な手続きです。しかし、その反面、手続きが複雑で費用が高額になりやすいなどのデメリットもあります。

特に、任意整理との違いを理解し、「自分にとって本当に適しているのか?」を見極めることが重要です。

本記事では、個人再生のデメリットについて詳しく解説し、それでも問題ない場合に個人再生を選択するメリットについて考えていきます。

この記事でわかること

- 個人再生は債権者を選べないので、保証人付き奨学金や車のローンがあると、保証人に迷惑がかかるし、車にも影響する

- 個人再生は費用も高額で必要書類も多いけど、任意整理よりも大幅に借金を減額できるし返済額も低くなる

- 個人再生は自己破産と同じく、ブラックになり官報にも掲載されるが、自己破産ほどイメージが悪くないので利用される

返済額だけをみれば任意整理より個人再生の方がメリット大

債務額が高額な場合は、任意整理よりも個人再生の方が債務自体を減額できるのでメリットがあります。

任意整理のケース

債務額500万円の場合は、4年~5年間、毎月9万円前後を支払うことになります。

個人再生のケース

債務額500万円の場合は、100万円に減額でき、3年間、毎月2万8千円前後を支払うことになります。

個人再生の方が、毎月6万2千円、返済額が下がりますし、返済期間も2年間短縮できます。債務額が高額な場合は、任意整理よりも個人再生の方が金額的にメリットがあります。

| 債務額 | 返済期間 | 毎月の返済額 | |

|---|---|---|---|

| 任意整理 | 500万円 | 4~5年 | 約9万円 |

| 個人再生 | 500万円→100万円(80%減額) | 3年 | 約2.8万円 |

それでも個人再生よりも任意整理が選択されるのはデメリットが多いから?

任意整理にもデメリットはありますが、ブラックになることとそこから派生するクレジットカードやローンの審査が通らないという点があげられます。

個人再生もブラックになることは任意整理と同じです。

ただ、個人再生は裁判所を利用した手続きになるので、それ以外にもデメリット(手続きの条件)があります。

手続きが複雑で準備に手間ががかり費用も高い(個人再生のデメリット①)

個人再生は裁判所を利用した手続きです。

裁判所へは、資産に関する書類(通帳や給与明細・生命保険関係の書類・退職金に関する書類など)多くの書類を準備する必要があります。

また、手続上、再生委員が選任されるケースが多く予納金として15万円~25万円ほど裁判所に納めます。

そのため債務整理の手続きの中では、費用が最も高額になります(依頼した弁護士や司法書士の費用を考慮すると50万円~60万円というのがトータルの費用の目安)。

| 費用相場(参考) | |

|---|---|

| 弁護士費用 | 50万円~60万円 |

| 司法書士用 | 30万円~40万円 |

| 再生委員報酬 | 15万円から25万円 |

個人再生は手間や高い費用を考慮しても、借金が大幅に減額できるメリットがある!

個人再生の高額な費用に関しては、債務が減額される分を考慮すれば安い(十分メリットがある)とも言えます。

たとえば、5社で500万円の手続きの場合

・任意整理だと、500万円全額支払い+費用20万円(相場4万円×5社)=520万円

・個人再生だと、500万円の5分の1の100万円+費用60万円(相場)=160万円

返済額と費用の合計額で比較すると上記では360万円の差が出ます。

その分、手続きが面倒で書類が多いのも納得できます。

また、関東の裁判所は再生委員が選任されるケースが多く上記のとおりの費用の目安ですが、関西の裁判所は再生委員が選任されないケースの方が多く上記より20万円ほど費用は安くなります。

債権者を選ぶことができない(個人再生のデメリット②)

個人再生は自己破産と同じく法的整理(裁判所を利用した債務整理)なので、一部の債権者を除外して手続きをすることはできません。

これに対し任意整理であれば、一部の債権者を除外することは可能です。

たとえば、車のローンや保証人がいる奨学金・親子間の借金・友人間の借金・勤務先からの借金などは任意整理では除外しますが、個人再生では手続きに加えます。

保証人がいると迷惑がかかる(個人再生のデメリット③)

個人再生はすべての債務を対象にしないといけないことがデメリットでしたが、なかでも一番多く問題になるのが奨学金の保証人問題です。

最近利用者が増えてきた機関保証であれば問題ありませんが、親と親戚が保証人になっているケースでは個人再生をすると債権者から保証人に請求されることになります。

ローン返済中の車は残せない(個人再生のデメリット④)

これも「個人再生は一部の債権者を除外して手続きをすることはできない」に関連します。

保証人付きの奨学金に次いで多いのが、車のローンがあるケースです。

通常、ローンで車を購入した場合は、所有権留保(車の所有権は完済するまでローン会社のもの)がついています。ローンの支払いを停止すると、債権者から車を返却するように求められます。

ただし、銀行のマイカーローンで所有権が自分にある場合は、個人再生をしも車は残せます。

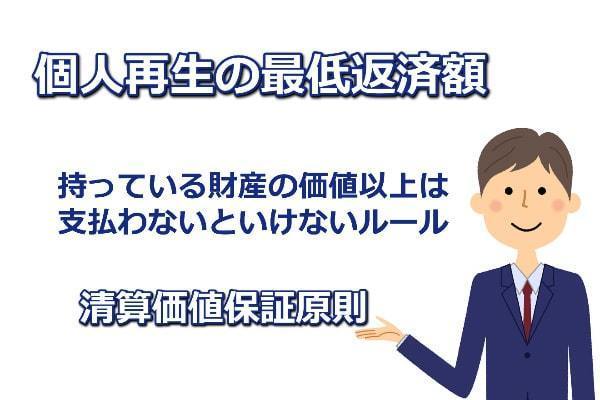

その場合でも、車の資産価値が最低返済額に影響するので注意が必要です。

たとえば、車の価値が200万円なら個人再生をしても200万円以上の返済が必要になります(清算価値保障原則)。

事前に買取会社に査定をしてもらいましょう。

車が必要なのかも検討する

官報に掲載される(個人再生のデメリット⑤)

個人再生の場合は、3回官報に住所・氏名が掲載されます(自己破産をした場合も官報に掲載されます)。

1回目:個人再生の手続開始決定時

2回目:書面決議(小規模個人再生)又は意見聴取(給与所得者等再生)の決定時

3回目:認可決定時

「個人再生のデメリット」まとめ

① 費用が高額で書類が多く、費用は50万円~60万円程度が目安

② 債権者を選べず、すべての借金が対象(親・勤務先からの借金も含む)

③ 奨学金など保証人付きの借金があると迷惑がかかる

④ ローン返済中の車を手元に残せない(所有権留保がある車は引き揚げ)

⑤ 官報に掲載される(一般の人はほぼ見ない)

⑥ ブラックリストに載りクレジット・ローン審査に影響する

デメリットを理解し、それでも問題なければ個人再生を検討する価値は十分にあります!

個人再生を選択できるのであれば、債務が大幅に減額できる分、任意整理よりも返済はかなり楽になります。

迷ったら専門家に相談し、最適な債務整理の方法を見つけましょう。

この記事を読んだ人はこんな記事も読んでいます

債権者に反対されて個人再生が失敗?

個人再生は借金を大幅に減額するので債権者の同意が必要です。そもそも賛成してくれるの?反対されたらどうなるの?反対への対処法を解説

この記事の執筆者

黒川聡史(司法書士法人黒川事務所 代表司法書士)

東京司法書士会所属:登録番号第4230号

簡裁代理権認定司法書士:法務大臣認定第501067号

行政書士(登録番号第19082582号)

ファイナンシャルプランナー(CFP®:1級FP技能士)

経歴: 平成19年に個人事務所を開業。債務整理を中心に12,000人以上の依頼者を解決。現在は事務所を法人化して活動

著書に『借金の不安が楽になるお金の話』『FPに知ってほしい借金の話』がある

司法書士法人黒川事務所が選ばれる理由

企業理念は『あなたの借金問題解決を低料金でサポートしたい!』です。

業界トップクラスの低料金であなたの借金問題解決を全力でサポートします!

司法書士法人黒川事務所

代表者 黒川聡史

東京司法書士会所属

簡裁代理権法務大臣認定

- 業界トップクラスの安い費用

- 着手金不要で分割払いOK

- 借金問題専門で18年以上の実績

- 解決した依頼人は12000人以上。現在は年間約1500人の方から依頼(曖昧な相談実績ではなく実際の依頼件数)

- YouTubeで債務整理をわかりやすく発信(こちら)

平日10時~19時30分 /土日10時~17時00分 (祝日休み)いつでもお気軽にお電話ください

司法書士法人黒川事務所

平日10時~19時30分

土日10時~17時00分

(祝日休み)

(新宿オフィス 新宿駅7分)

東京都新宿区新宿2丁目5-1 アルテビル新宿7階