平日10時~19時30分

土日10時~17時00分

(祝日休み)

任意整理でブラックリストに載らない唯一の条件とは?

「任意整理はしたいけれど、ブラックリストには載りたくない」「ブラックになったら、生活がかなり不便になるのではないか?」

借金のご相談をいただく際、ほぼすべての方がこの不安を口にされます。

じつは、皆様が恐れている「ブラックリスト」の正体は、世間で思われているほど恐ろしいものではありません。

結論から申し上げますと、任意整理をしてブラックリスト(信用情報の事故登録)に載らないケースは、ごく一部の「例外」に限られます。

しかし、ブラックリストを恐れて解決を先延ばしにするのが、一番のリスクです。

本記事では、任意整理とブラックリストの正しい情報と、ブラックになっても困らないための「具体的な対策」を分かりやすく解説します。

この記事を読んでわかること

- 任意整理をしたらブラック(信用情報に事故情報)になる

- ブラックにならないのは過払い金が発生した場合のみ

- 事故情報は完済から5年で消えるので、任意整理のメリットは大きい

目 次(更新:2026年1月17日)

1. 任意整理でブラックリストに載らない「唯一の例外」とは?

3. ブラックリストになると「できないこと」と「代わりの手段」

5. ブラックリストを恐れて「手続きしない」ことの最大のリスク

7. まとめ

まず、最も知りたい「任意整理してもブラックにならない方法はあるのか?」という疑問にお答えします。

原則として、任意整理(債務整理)を行うと、信用情報機関に事故情報が登録されます(いわゆるブラックリスト入り)。

ただし、以下の条件に当てはまる場合だけは、例外的にブラックリストに載りません。

ブラックリストにならないのは、「利息の引き直し計算(過払い金の計算)をした結果、借金がゼロになり、逆にお金が戻ってくる場合」です。

これは「債務整理(事故)」ではなく、「払いすぎたお金を取り戻す正当な権利行使」とみなされるため、信用情報に傷はつきません。

例)手続き前:残債務50万円 手続き後:残債務0円 過払い金30万円

残念ながら、2010年(平成22年)6月以降に借入を開始された方は、この例外には当てはまりません。これは、改正貸金業法の完全施行により、金利が適正化(グレーゾーン金利の撤廃)されたためです。

実際には、平成19年頃から各社が上限金利を引き下げているため過払い金が発生する可能性があるのは、平成19年以前の借り入れになります。

-

2007年以前からの借入:過払い金発生の可能性あり

-

それ以降の借入:過払い金発生の可能性なし

現在の借金を任意整理する場合、基本的にブラックリストへの登録は避けられないと考えてください。

「ブラックにならない裏ワザ」を謳う怪しい広告もありますが、そのような手続きは存在しません。まずはこの現実を直視することが、解決への第一歩です。

多くの人が抱く「ブラックリスト=人生の終わり」というイメージは間違いです。

金融機関に「ブラックリスト」という名前の危険人物名簿があるわけではありません。

ブラックリストは「信用情報の記録」に過ぎない

正しくは、以下の「信用情報機関」に、「返済状況に異動(事故)があった」という事実が記録されることを指します。

-

CIC(株式会社シー・アイ・シー):クレジットカード会社などが加盟

-

JICC(株式会社日本信用情報機構):消費者金融などが加盟

-

KSC(全国銀行個人信用情報センター):銀行や信用金庫などが加盟

これらはあくまで「個人の借入や返済の状況を客観的に記録したデータベース」です。任意整理を行うと、ここに「異動(事故情報)」として登録されます。

これにより、加盟している金融機関が審査の際に情報を参照し、「過去にトラブルがあった」と判断するため、新たな借入ができなくなるのです。

ブラックリスト状態の期間は「完済から5年」

ブラックリストは一生続くわけではありません。一定期間が過ぎれば情報はきれいに削除されます。

- 自己破産:免責許可決定確定から7年程度

-

個人再生:再生計画案に基づいて完済してから5年程度

-

任意整理:借金の完済から5年程度

この期間が過ぎれば、再びクレジットカードを作ったりローンを組んだりすることが可能になります。

つまり、ブラックリストは「一生続く」ではなく、「一定期間の制限」に過ぎないのです。

では、実際にブラックリスト状態(信用情報に事故情報がある状態)になると、生活にどのような不便が生じるのでしょうか。

ここでは単に「できないこと」だけではなく、「どうすれば生活できるか(代わりの手段)」とセットで解説します。

① クレジットカードが作れない・使えない

今持っているカードは、手続き対象外のカードであっても、途上与信(更新時の審査など)で強制解約となる可能性が高いです。

また、新規作成も審査に通らなくなります。

-

デビットカードを活用する

銀行口座から即時引き落としされる「デビットカード」なら、審査なしで作れます。VISAやJCBなどのブランドがついているため、Amazonや楽天などのネットショッピング、スーパーやコンビニでの支払いはクレジットカードと全く同じように使えます。

-

スマホ決済・プリペイドカード

PayPay、LINE Payなどのスマホ決済や、Suicaなどの交通系ICカードは問題なく利用できます。

-

家族カード

ご家族が「本会員」であるクレジットカードの「家族カード」を発行してもらう場合、審査対象は本会員(ご家族)であるため、あなたがブラックであっても持つことができます。

② 新たなローン(住宅・車)が組めない

住宅ローンやカーローン、教育ローンなどの審査には通りません。

-

家族名義にする:信用情報は個人ごとの管理です。配偶者や家族に安定した収入があれば、家族名義でローンを組むことは可能です。

-

頭金を貯める期間と割り切る:完済後5年間は「借金に頼らない生活」を確立する期間です。この期間に頭金をしっかり貯めれば、情報削除後に有利な条件でローンを組む準備ができます。特に住宅ローンの場合、頭金の有無は審査に大きく影響します。

-

自社ローン(車の場合):中古車販売店などが独自に提供している「自社ローン」であれば、信用情報を参照しないため、購入できる可能性があります(ただし金利相当額が車両価格に含まれ割高になるケースがあるため注意が必要です)。

③ スマートフォンの分割購入ができない

最新のiPhoneなど、10万円を超える高価な端末を分割(割賦契約)で購入する場合、信用情報の審査(CIC)が入るため通りません。

-

一括購入または安価な端末を選ぶ:端末代を一括で支払うか、10万円以下の審査が比較的緩やかな機種を選べば購入可能です。

重要:通信契約(回線契約)自体には信用情報は関係ありません。携帯電話が持てなくなることはありませんのでご安心ください。

④ 賃貸物件の審査(一部)

賃貸契約の際、「家賃保証会社」への加入が必須の物件が増えています。この保証会社が「信販系(クレジットカード会社系)」の場合、審査に落ちる可能性があります。

-

独立系の保証会社を選ぶ

すべての賃貸がダメなわけではありません。「独立系」と呼ばれる保証会社を利用する物件や、UR賃貸住宅、公営住宅などは信用情報を参照しないため、問題なく借りられます。

不動産屋に「事情があってクレジットカードの審査に通らない」と正直に伝えれば、信販系以外の保証会社を使える物件を紹介してくれます。

⑤ 借金の保証人になれない

お子様の奨学金の連帯保証人になったり、友人の借金の保証人になったりすることはできません。

-

機関保証を利用する:奨学金(日本学生支援機構など)には、親が連帯保証人になる「人的保証」のほかに、保証料を支払って保証機関に保証してもらう「機関保証」という制度があります。これを利用すれば、親がブラックでもお子様は奨学金を借りることができます。

ネット上には不安を煽る間違った情報が溢れています。

以下のようなことは起きません。

会社に通知が行ってバレる?

信用情報機関から勤務先に連絡が行くことはありません。会社にバレる唯一のリスクは、借金を放置して「給与差し押さえ」になった場合です。

任意整理をすることは、むしろ会社バレを防ぐ手段です。

住民票や戸籍に載る?

載りません。

住民票や戸籍は身分関係を証明するものであり、経済状況は記載されません。

選挙権がなくなる?年金がもらえない?

全く関係ありません。

公民権(選挙権・被選挙権)や社会保障を受ける権利に影響はありません。

家族(親・配偶者・子供)もブラックになる?

なりません。信用情報はあくまで「個人」のものです。

夫が任意整理をしても、妻のカード作成や子供の進学には一切影響しません(夫名義のカードの家族カードが使えなくなる等の間接的影響はあります)。

一生借金ができない?

完済から約5年で事故情報は消えます。

その後は通常の生活に戻れます。

ETCカードはどうなりますか?

クレジットカード付帯のETCカードは使えなくなります。

代わりの手段として、「ETCパーソナルカード」があります。これは高速道路会社が共同で発行しているカードで、デポジット(保証金)を預けることで、審査なしで利用可能です。高速道路の利用には困りません。

銀行口座は凍結されますか?

任意整理の対象にした銀行の口座のみ、一時的に凍結されます。例えば、「A銀行のカードローン」を任意整理する場合、A銀行の預金口座は凍結され、預金が借金と相殺されます。ただし、整理の対象にしていないB銀行やC銀行の口座は一切影響を受けません。

給与振込先が対象の銀行になっている場合は、手続き前に振込先を変更しておけば問題ありません。

海外旅行には行けますか?

問題なく行けます。パスポートの取得や出入国審査において、信用情報は一切確認されません。

ただし、クレジットカードが使えないため、海外での支払いは「海外利用可能なデビットカード」や「外貨の現金」を準備する必要があります。

就職や転職に影響しますか?

原則として影響しません。

一般企業が採用時に応募者の信用情報を調べることはできません。ただし、金融機関(銀行・証券会社など)への就職や、警備会社などで金銭を扱う会社の場合、個別に聞き取り調査が入る可能性はゼロではありませんが、極めて稀なケースです。

まだ「ブラックになるのが怖い」と、手続きをためらっていませんか?

しかし、ブラックリスト入りよりも、借金を放置して自転車操業を続けるほうが遥かに危険です。

無理に返済を続けようとすると、結果的に次のような事態を招きます。

さらに多重債務になる

ブラックになることを恐れて、返済のために別の会社から借り入れ、それを繰り返すことで多重債務に陥ります。その結果、任意整理で解決できなくなり自己破産を余儀なくされるケースもあります。

遅延損害金で借金が膨れ上がる

返済の返済を放置すると、年率20%近い遅延損害金が加算されます。元金は減らず、借金は増えていきます。

- 訴訟・給与の差し押さえ(会社にバレる)

滞納が続くと、債権者は裁判を起こします。判決が出れば「給与の差し押さえ」が可能になり、勤務先に裁判所からの通知が届きます。

ブラックリスト入りは誰にも知られませんが、給与差し押さえは会社にバレます。

将来の利息をカットできる(借金総額の大幅減額)

これが任意整理の最大のメリットです。

例えば、100万円の借金を年利15%で月2万円返済している場合、完済までに約58万円もの利息を払っています。

任意整理でこの将来利息をカット(ゼロに)できれば、毎月の返済額がすべて元金充当に回ります。

「返しても返しても減らない」地獄から抜け出し、「確実にゴールが見える返済」に変わります。

督促が止まる

司法書士に依頼し、債権者に「受任通知」を送付した時点で、貸金業法に基づき督促・取り立ては法的にストップします。

電話も手紙も止まり、毎月の返済も一時的にストップします(積立期間に入ります)。

整理する相手を選べる

自己破産や個人再生と違い、任意整理は特定の債権者だけを選んで手続きできます。

-

住宅ローン・カーローンは除外して、家と車を守る。

-

保証人がついている借金は除外して、保証人に迷惑をかけない。

このように、柔軟に生活を守りながら借金を減らすことができます。

この記事の執筆者

黒川聡史(司法書士法人黒川事務所 代表司法書士)

東京司法書士会所属:登録番号第4230号

簡裁代理権認定司法書士:法務大臣認定第501067号

行政書士(登録番号第19082582号)

ファイナンシャルプランナー(CFP®:1級FP技能士)

経歴: 平成19年に個人事務所を開業。債務整理を中心に12,000人以上の依頼者を解決。現在は事務所を法人化して活動

著書に『借金の不安が楽になるお金の話』『FPに知ってほしい借金の話』がある

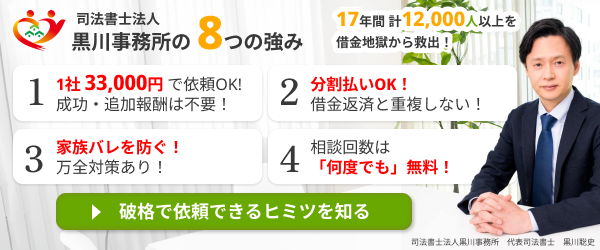

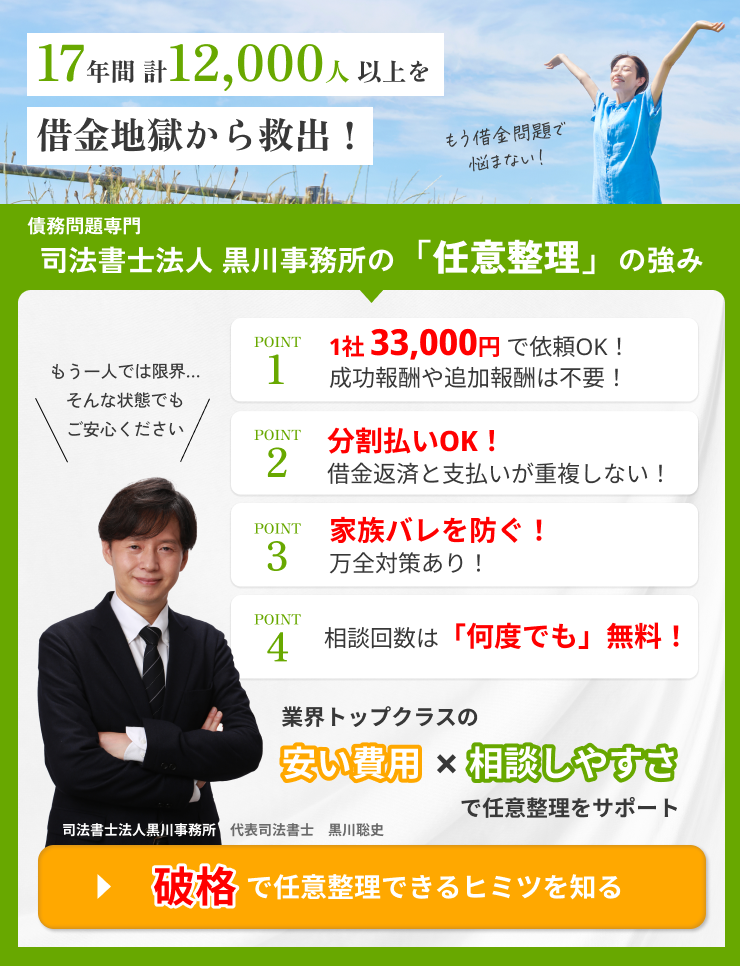

司法書士法人黒川事務所が選ばれる理由

司法書士法人黒川事務所は、債務整理(任意整理・時効援用)などを専門に扱う司法書士事務所です。これまでに18年以上の実績があり12,000人以上を解決に導きました。

企業理念は『あなたの借金問題解決を低料金でサポートしたい!』です。

業界トップクラスの安い費用であなたの借金問題解決を全力でサポートします!

もちろん相談無料で費用は分割払いにも対応しています。

司法書士法人黒川事務所

代表者 黒川聡史

東京司法書士会所属

簡裁代理権法務大臣認定

- 業界トップクラスの安い費用

- 着手金不要で分割払いOK

- 債務整理専門で18年以上の実績

- 解決した依頼人は12000人以上。現在は年間約1500人の方から依頼(曖昧な相談実績ではなく実際の依頼件数)

- YouTubeで債務整理をわかりやすく発信(こちら)

平日10時~19時30分 /土日10時~17時00分 (祝日休み)いつでもお気軽にお電話ください

司法書士法人黒川事務所

平日10時~19時30分

土日10時~17時00分

(祝日休み)

(新宿オフィス 新宿駅7分)

東京都新宿区新宿2丁目5-1 アルテビル新宿7階