平日10時~19時30分

土日10時~17時00分

(祝日休み)

借金救済制度とは?「国が認めた」は半分嘘!使うとどうなるか解説

ネットで「国が認めた借金救済制度」という言葉を見て、「私の借金も何とかなるかも」「特別な救済制度ができたのか」と思われた方も多いかもしれません。

結論から言うと、借金救済制度とは「債務整理」のことで、「国が認めた」という表現は広告のキャッチコピーです。

また「国が認めた」という表現も、半分は本当ですが、誤解を招く部分もあります。

この記事では、怪しい広告に惑わされず、借金問題を解決するための正しい知識(債務整理の種類、メリット・デメリット、費用、相談先の選び方)を分かりやすく解説します。

この記事を読んでわかること

- 「国が認めた借金救済制度」は広告のキャッチコピーで「債務整理」のこと

- 債務整理で一番多く利用される「任意整理」は国が認めた制度ではなく、自己破産と個人再生は法律に基づいた制度

- 借金救済制度を利用すると借金が減免されたり、返済の負担が減る

「借金救済制度」とは?本当の意味を解説

まず、借金救済制度とは何を意味するのか?また 「国が認めている」のは本当か? ということを解説します。

「借金救済制度」として挙げられるものには、下記の手続きがあります。

-

自己破産

-

個人再生

-

過払い金請求

-

任意整理

-

時効援用

このうち、自己破産・個人再生・過払い金請求・時効援用の4つの手続きを「国が認めた」と表現するのは、法律や判例に基づいているため、そこまで間違いではありません。

ただし、実質的に最も多く利用されている「任意整理」という手続きは、厳密には「国が認めた」と表現するのは誤りです。法律の根拠はありません。

このように、弁護士や司法書士に依頼して借金問題を解決する方法(債務整理)を、一部の広告が「国が認めた借金救済制度」と表現しています。

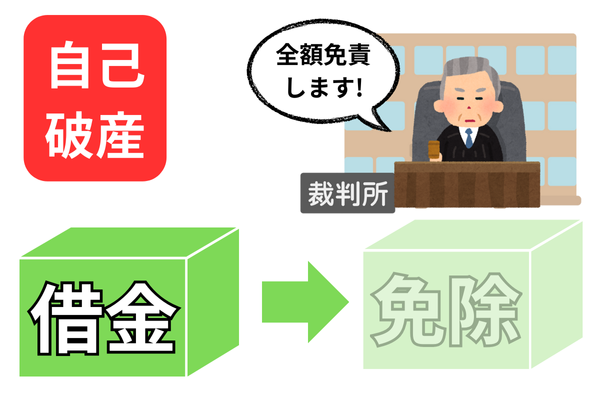

自己破産(法律で認められた)

自己破産を検討した方がいい人

- 借金が高額で、返済がどう考えても不可能

- 高額な財産(家など)を手放してでも、借金をゼロにしたい

- 今後の安定した収入が見込めない(無職・生活保護受給中など)

個人再生(法律で認められた)

個人再生を検討した方がいい人

- 負債が高額(例:400万円以上)で、任意整理では返済できない

- 借金の総額を大幅に減額したい

- 住宅ローンを支払いながら、他の借金だけを整理したい(住宅ローン特則)

- 安定した継続収入がある(会社員など)

過払い金請求(最高裁の判決で認められた)

過払い金請求を検討した方がいい人

- 平成19年頃より前からキャッシングを利用しており、グレーゾーン金利(年28%前後)だった人

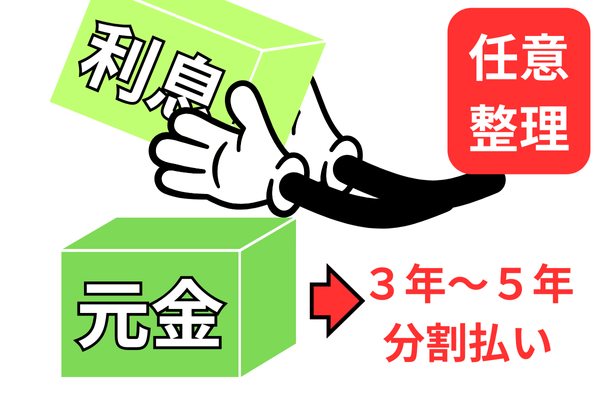

任意整理(法律の根拠はないが最も利用される)

任意整理を検討した方がいい人

- 任意整理後の返済ができる収入がある

- 今後の利息さえ免除されれば完済できる

- 保証人がいる奨学金など、手続きから除外したい借金がある

- 家族や会社に内緒で手続きを進めたい

時効援用(法律で認められた)

"(債権等の消滅時効)

第百六十六条 債権は、次に掲げる場合には、時効によって消滅する。

一 債権者が権利を行使することができることを知った時から五年間行使しないとき。

二 権利を行使することができる時から十年間行使しないとき。"

時効援用を検討した方がいい人

- 借金を5年以上放置している

(その期間中に相手から裁判をされていないことが条件)

借金救済制度(債務整理)のデメリット

自己破産のデメリット

自己破産特有のデメリットは次のとおりです。

- 20万円以上の高額な財産があれば処分される

- 官報に住所・氏名が掲載される

- 手続に必要な書類が多い

- 手続中は保険募集人や警備員など一定の職業につけない

- 手続する債権者を選べない

個人再生のデメリット

個人再生特有のデメリットは次のとおりです。

- 裁判所の手続きが複雑で時間がかかる

- 手続に必要な書類が多い

- 手続の対象にする債権者を選べない

- 官報に住所・氏名が掲載される

- 手続きの費用が一番高額になる

過払い金請求のデメリット

過払い金請求特有のデメリットは次のとおりです。

- 返済中に手続きをする場合、債務が残ると任意整理になり信用情報に事故情報が登録される

- 過払い金の請求をしたカードは今後利用できなくなるケースが多い

完済している会社に対する過払い金請求は、ブラックリスト状態にもなりません。

任意整理のデメリット

任意整理特有のデメリットは次のとおりです。

- 信用情報に登録され一定期間ローンの審査が通らない

- 債権者との話し合いなので強硬な債権者は応じてくれないケースがある

- 借金自体が減るわけではない

時効援用のデメリット

時効援用にデメリットはありません。

時効を利用する前は、延滞情報が信用情報機関に載った状態(ブラック状態)です。

時効援用をすることにより事故情報が削除されたり訂正されるため、将来的にクレジットカードが作れたりローンが組めるようになる可能性があります。

各手続の比較表

| 効果 | メリット | デメリット | 根拠 | |

|---|---|---|---|---|

| 自己破産 | 全額免除 | 借金がゼロになる | 財産処分 官報掲載 | 法律 |

| 個人再生 | 大幅減額 | 財産を残せる | 手続き複雑 官報掲載 | 法律 |

| 過払い金 | 払いすぎた利息が戻る | お金が返ってくる | 対象者が限定的 (古い借金のみ) | 判例 |

| 任意整理 | 将来利息免除 | 手続き簡単 債権者選べる | 元金は減らない 交渉次第 | 根拠なし |

| 時効援用 | 支払い義務消滅 | 支払い不要になる | なし | 法律 |

借金救済制度のブラックリストについて

ブラックリストに登録される期間の目安

| 手続 | 目安 |

|---|---|

| 自己破産 | 自己破産から7年 |

| 個人再生 | 完済から5年 |

| 任意整理 | 完済から5年 |

司法書士法人黒川事務所では、あなたの借金問題を低価格で解決するご支援をしています。相談無料で着手金も不要なので毎月100人ほどご依頼いただいております。お困りであればぜひこの機会にご相談ください。

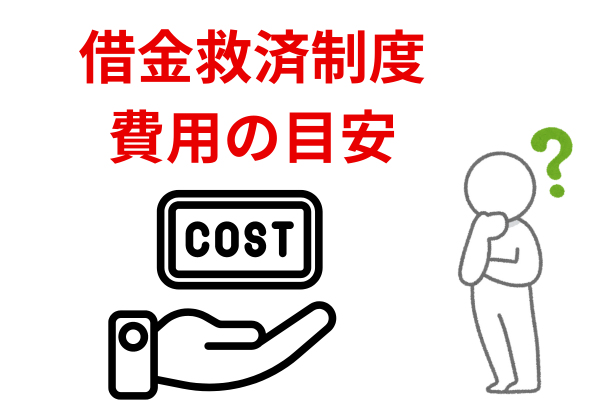

| 手続の種類 | 費用の相場 |

|---|---|

| 自己破産 | 30万円~50万円 |

| 個人再生 | 30万円~60万円 |

| 任意整理 | 1社5万円 |

| 過払い金請求 | 1社4万円+成功報酬20% |

| 時効援用 | 1社5万円 |

あくまでも相場なので上記より高額な設定や低額な設定の事務所も多くあります。

借金救済制度を使うとどうなる?

借金の減額や免除

借金救済制度を利用すると、借金の一部または全部を減額したり、免除してもらうことができます。

- 自己破産:税金などを除き、すべての借金が免除されます。

- 個人再生:借金を5分の1など大幅に圧縮し、残りを返済します。

- 任意整理:今後の利息を減免してもらい、元本のみ返済。総支払額は減額されます。

信用情報への影響(ブラックリスト)

借金救済制度(債務整理)を利用すると、個人信用情報に事故情報が登録され、いわゆる「ブラックリスト」に載ることになります。

これにより、クレジットカードの利用や新たなローンの申し込みが難しくなります。

通常、ブラックリストに登録される期間は、自己破産で7年、個人再生や任意整理では完済から5年とされています。

保証人への請求

自己破産や個人再生は、全ての借金が対象です。

そのため、保証人付きの借金がある場合、返済義務が保証人に移り、保証人に一括請求がいくため注意が必要です。

任意整理の場合は、保証人付きの借金を整理の対象から外すことで、保証人への影響を回避できます。

財産の処分や職業制限

自己破産を選択した場合、20万円以上の高額な財産が処分されます。

また、手続き中は特定の職業(例えば、保険募集人や警備員)に就くことが制限されます。

個人再生や任意整理では財産の処分や職業制限はありません。

精神的な負担の軽減

借金救済制度を利用することで、借金問題のプレッシャーから解放され、精神的な負担が軽減されるというメリットもあります。

特に、終わりが見えなかった借金返済に、完済というゴールが見えます。

借金の返済に悩み続けることなく、再スタートを切ることができる点は大きな利点です。

将来的なライフプランへの影響

借金救済制度を利用すると、将来的に新しいクレジットカードを作ったり、住宅ローンを組むことが難しくなります。

しかし、完済及び時間の経過とともに信用情報は回復するので、再び金融取引が可能になります。

その間の、住宅購入や教育資金の準備などのライフプランに影響します。

借金救済制度の広告は怪しい?そのからくりについて

「国が認めた借金救済制度」の広告の問題点

「国が認めた借金救済制度」や「救済措置」という広告は、弁護士や司法書士に依頼すれば、簡単に「借金がゼロになる」「借金が減額できる」「お金が返ってくる」という誤解を生じさせるような内容になっています。

それを見て問い合わせをすると、本来は債務整理しないでいい人が債務整理することになったり、本来は自己破産をすべきところを、手続的に簡単で事務所に利益が出る「任意整理」に誘導されたりする、といった問題点が指摘されています。

また、広告を大量に出稿している事務所は、相場よりも費用が高いケースが多く、近年、「債務整理2次被害」が社会問題となっています。

2次被害の主な内容は、次の3点です。

-

高額・不透明な費用請求:基準を超える高額な手数料や、想定外の費用を請求されるケース。

-

不適切な手続き:依頼者の状況に最適な方法(自己破産など)ではなく、事務所の利益になりやすい任意整理を勧められるケース。

-

過大な広告:「借金がなくなる」といった広告で誤解を与え、実際には元金が減らない(任意整理の場合)など、期待した効果が得られないケース。

このような広告に対し消費者金融大手が連名で日弁連に意見者で抗議する事態にまでなっています。

ホームページで費用を確認する

まず、費用が明確に記載されているか確認しましょう。

費用が明記されていない、または「1万円~」といった安く見せる曖昧な表記の事務所は避けましょう。

広告費をかけている事務所は、費用が高めに設定されているケースがあります。

例えば任意整理の場合、1社あたり55,000円(税込)を超える事務所への依頼はメリットが薄くなる可能性があります。

1社33,000円程度であれば安い方と言えます。

債務整理の実績を確認する

債務整理に力を入れていない事務所では、手続きがスムーズに進まない可能性があります。

HPの実績数や記載内容から、積極的に取り組んでいるか判断しましょう。

専門サイトやSNSを運営している事務所は、手続きや債権者対応について詳しいことが多く、頼りになります。

専門家本人に直接相談できるか確認する

弁護士・司法書士に直接相談できる事務所を選びましょう。

事務所に行っても事務員のみが対応し、専門家が出てこない事務所も避けるべきです。

必ず専門家本人と面談し、不安な点について納得いくまで説明を受けましょう。

口コミを確認する

口コミもすべて真実とは限りませんが、「相談後の営業電話がしつこい」「費用が高額だった」といった口コミが多数ある場合は、その事務所への依頼は控えるのが無難です。

債務整理以外の選択肢もある?自力返済の可能性と注意点

多めに支払う(繰り上げ返済)

自力で早く完済する方法は、「決められた最低返済額より多く払う(繰り上げ返済)」ことです。

「当たり前のことだ」と思うかもしれませんが、カード会社の「仕組み」を理解していないと、なかなか実践できません。

なぜ減らない? 利息で利益を出すカード会社の「仕組み」

カード会社の主な利益は、利用者が支払う「利息」です。当然、会社は利益を追求するため、「利息をより多く取りたい」と考える仕組みを作っています。

-

リボ払いを推奨される

一括払いでは利息が取れませんが、「リボ払い」なら毎月利息が入ってきます。

そのため、カード会社は「最初からリボ設定」「リボ変更で特典」といったキャンペーンを行います。

-

低い最低返済額

返済設定額を低くするほど返済期間が長引き、トータルの利息が増えます。

例:30万円(金利18%)の借金の場合

-

毎月の返済額を10,000円に設定→ 完済までに支払う利息は、約10万円

-

毎月の返済額を7,000円に設定→ 完済までに支払う利息は、約18万円

仕組みを知れば「多く払う」だけ

上記の仕組みがわかれば、対策は逆のことをするだけです。つまり、「決められた額より多く払う」ことです。

例:30万円(金利18%)の借金の場合

-

毎月の返済額を15,000円に設定→ 完済までに支払う利息は、約6万円に減らせます。

毎月の返済額を(最低額より)上げるだけで、支払う利息はかなり得になります。

各カード会社に連絡すれば月々の設定額を上げることは可能ですし、ATM返済ならお金に余裕があるときに多く入金する(任意返済)だけで効果があります。

これは、借金を返済するコツとして当たりまえの話ですが、多重債務で毎月の返済が厳しい方は難しい方法かもしれません。

これができなくて借りて返しての繰り返しなら債務整理を検討する必要があります。

おまとめローン

「おまとめローン」は、複数社からの借入を、1社にまとめる(一本化する)方法です。

<具体例>

A社・B社・C社から合計200万円の借金がある場合、新しくD社から200万円を借り入れて3社を完済し、今後はD社1社に返済していく。

おまとめローンは、返済の管理が楽になります。

ただし、月々の返済額を下げるために返済期間を以前より長く設定し直すことが多く、その結果、支払う利息の総額は「まとめる前より増えてしまう」ケースもあります。大幅に金利が下がらない限り、通常、支払総額は上がると考えましょう。

金利がどこまで下がれば、支払総額が借入前よりも下がるか、事前にシミュレーションをして確認しましょう。

また、おまとめローンは根本的な解決にはなりません。

債務整理の相談をうけていると、おまとめローンで完済した元の会社から再び借り入れをしてしまい、借金が倍に増えてしまう失敗をする方が多くいらっしゃいます。利用は慎重に検討しましょう。

低金利のローンに借り換え

借入先が1社の場合は「借り換え」で金利を下げるという方法があります。

具体例:50万円(金利18%)の借金を、金利10%のローンに借り換えるケース

-

借り換え前(18%)

月15,000円返済 → 47回(約3年11ヶ月)・総支払額 約70万円

-

借り換え後(10%)

月15,000円返済 → 40回(約3年4ヶ月)・総支払額 約59万円(→ 約11万円の負担減)

-

借り換え後(10%)

もし月10,000円に返済額を下げたとしても → 65回(約5年5ヶ月)・総支払額 約65万円(→ 期間は延びるが、それでも約5万円の負担減)

こちらも成功すれば負担は減りますが、完済した会社から再度借り入れしないように注意しましょう。

まとめ

「国が認めた」は半分本当で半分嘘です。自己破産や個人再生、時効援用は法律に基づきますが、最も多く利用される任意整理に法律の根拠はありません。

「誰でも借金がゼロになる」「簡単にお金が戻る」といった広告は、過払い金が該当しない人に誤解を与えます。

大切なのは、広告の甘い言葉に惑わされず、ご自身の状況に合った正しい手続きを選ぶことです。

借金の返済にお困りで、「自分はどうすればいいのか分からない」という方は、一人で悩まずにぜひ一度ご相談ください。

当事務所では、あなたの状況を丁寧にお伺いし、最適な解決方法をご提案します。相談は無料ですので、まずはお気軽にお問い合わせください。

関連記事の紹介

借金を踏み倒したら?リスクと解決法を解説

リボ払いはヤバイ!リスクをわかりやすく

クレジットカード払えない分割交渉は可能?

この記事の執筆者

黒川聡史(司法書士法人黒川事務所 代表司法書士)

東京司法書士会所属:登録番号第4230号

簡裁代理権認定司法書士:法務大臣認定第501067号

行政書士(登録番号第19082582号)

ファイナンシャルプランナー(CFP®:1級FP技能士)

経歴: 平成19年に個人事務所を開業。債務整理を中心に12,000人以上の依頼者を解決。現在は事務所を法人化して活動

著書に『借金の不安が楽になるお金の話』『FPに知ってほしい借金の話』がある

司法書士法人黒川事務所が選ばれる理由

企業理念は『あなたの借金問題解決を低料金でサポートしたい!』です。

業界トップクラスの低料金であなたの借金問題解決を全力でサポートします!

司法書士法人黒川事務所

代表者 黒川聡史

東京司法書士会所属

簡裁代理権法務大臣認定

- 業界トップクラスの安い費用

- 着手金不要で分割払いOK

- 借金問題専門で18年以上の実績

- 解決した依頼人は12000人以上。現在は年間約1500人の方から依頼(曖昧な相談実績ではなく実際の依頼件数)

- YouTubeで債務整理をわかりやすく発信(こちら)

平日10時~19時30分 /土日10時~17時00分 (祝日休み)いつでもお気軽にお電話ください

司法書士法人黒川事務所

平日10時~19時30分

土日10時~17時00分

(祝日休み)

(新宿オフィス 新宿駅7分)

東京都新宿区新宿2丁目5-1 アルテビル新宿7階