平日10時~19時30分

土日10時~17時00分

(祝日休み)

借金いくらからやばい?危険なラインの判断基準と対処方法を解説

いつの時代も借金返済による生活苦が社会問題になっています。

借金を抱える人は、どの程度の借入金額で危険なラインを越えるといえるのでしょうか?

こういった場合には借入金額だけでなく、自らの収入や返済能力などもあわせて判断する必要があります。

この記事では、「借金の危険ラインの判断基準や対処方法」などについて解説します。

借金問題に直面している方は、ぜひ参考にしていただき、借金解決に一歩踏み出す勇気を持っていただければ幸いです。

この記事を読んでわかること

- 借金総額が年収の1/3を超えていると返済困難になる

- 返済のために借金をする自転車操業をしていると返済困難になる

- 借金は債務整理で免除や減額してもらい解決できる

目 次(更新:2025年11月16日)

1. 借金いくらからやばい?

1.1 借金が年収の1/3を超えている

1.2 借金が100万円を超えている

1.3 複数から借金している

1.4 返済をしても借金が減っていない

1.5 返済のために借金をしている

4. やばい借金への対処方法

6. まとめ

借金いくらからやばい?

| 借金「やばい度」チェックリスト 「中」以上は対応が必要 | |

|---|---|

| 低 | リボ払いしている |

| 中 | 借金総額が100万円を超えている |

| 高 | 借入先が3社以上ある(多重債務) |

| 高 | 借金総額が年収の3分の1を超えている |

| 緊急 | 返済のために、他社から借金をした(自転車操業) |

| 緊急 | 支払いを滞納したことがある |

| 緊急 | 債権者から督促状や裁判所からの通知が届いた |

借金が年収の1/3を超えている

「借り手が返済期間内に完済することが合理的に見込まれない貸付け」すなわち「返済能力を超える貸付け」は、貸金業法によって禁止されています。

このような貸付けがあるかどうかの判断基準の1つは、新たな貸付けにより借入残高が年収の3分の1を超えるかどうかです。この場合、原則として返済能力を超えるものとして禁止されます。

この規制は「総量規制」と呼ばれ、貸金業者が遵守すべき重要な法令の1つです。

厳密に言えば、総量規制の対象は貸金業者の貸付けに限られます。したがって、銀行のカードローンや信販会社(クレジットカード)のショッピングは総量規制の対象外です。

これらの事情から貸金業者の借金は年収の3分の1以下になっていても、銀行カードローンやクレジットカードのショッピングを合算すると年収の3分の1以上の負債を抱えている事実上の総量規制オーバーの方は多くいらっしゃいます。

借金が100万円を超えている

複数から借金している

返済をしても借金が減らない

返済のために借金をしている

今月借金を返済するお金がないという「返済が困難」になっている場合は、極めて危険な状態にあるといえます。

この状態で新たな借入によって返済することで、問題を解決できると考えるかもしれませんが、返済のために借りたお金にも金利がかかり、借金は雪だるま式に膨れ上がっていきます。

「借金での返済」を繰り返すと元金は少しずつ増えていき、最終的には限度額に達し、さらなる借金をすることができなくなります。

少額でもやばい?増え続ける借金の特徴

リボ払いが習慣化している

消費者金融やカードローンからの借金

学生の借金

旧民法の制度では未成年者である20歳未満の人は、消費者金融やカードローンなどでお金を借りるためには親権者の同意が必要でしたので、借りている人はほとんどいませんでした。

しかしながら、2022年4月1日の民法改正によって、成人年齢が18歳に引き下げられました。この改正により、学生であっても18歳以上であれば、親権者の同意を得ずに、消費者金融やクレジットカード、カードローンの契約が可能になりました。

しかしながら、十分な収入を持たない学生が、年18%程度の金利で借金を利用することは非常に危険です。

現に法改正以降、当事務所へも大学生の方からの債務整理の相談も増えています。

要注意!やばい借金をしてしまう人の特徴

ギャンブルのために借金している

借金が自転車操業になっておりパンク寸前

借金滞納を繰り返している

借金は、返済可能な範囲内で計画的に行うことが肝心です。

毎月の返済に遅れが生じ、返済額を捻出することに大きな不安を抱えるような状況になると、深刻な借金問題に陥ってしまうことがあります。

延滞を繰り返すと、遅延損害金が徐々に膨れあがり、元本を減らすことが困難になってしまいます。

また、借金の延滞などを起こすと、いわゆるブラックリスト状態になり、新たな借入ができなくなります。そうなると、違法な業者などしか借金できなくなり事態は深刻化してしまいます。

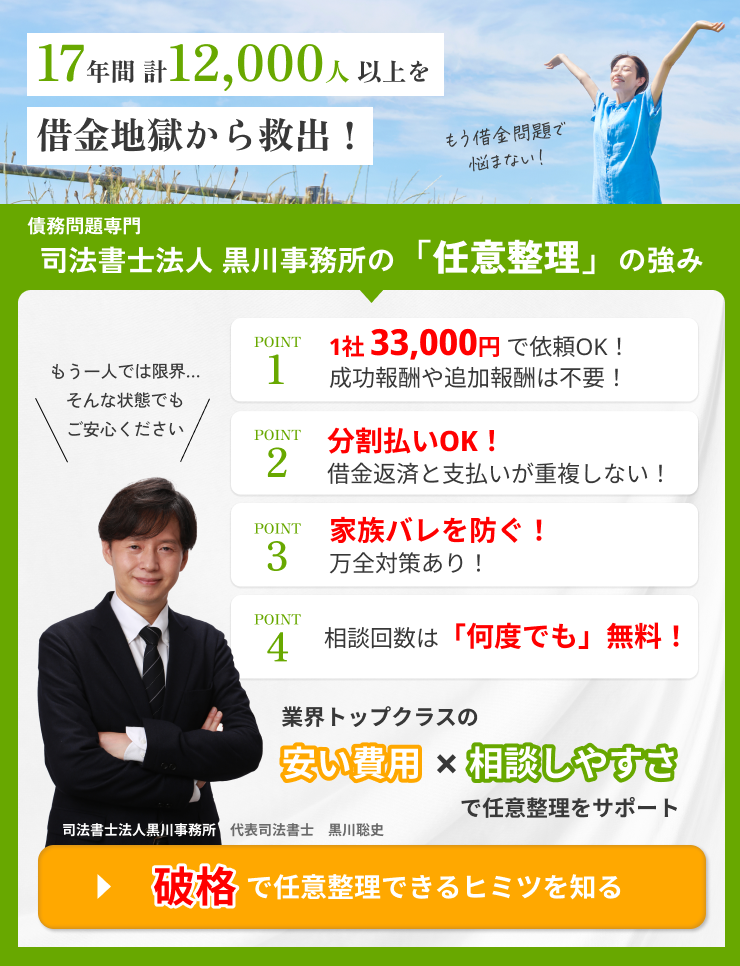

司法書士法人黒川事務所では、あなたの借金問題を低価格で解決するご支援をしています。相談無料で着手金も不要なので毎月100人ほどご依頼いただいております。お困りであればぜひこの機会にご相談ください。

借金を放置してしまったら

借金の返済ができなくなり放置してしまうと、下記のような流れで最悪のケースでは給料の差し押さえがあります。

- 滞納1日〜:電話・郵便での督促開始、遅延損害金の発生

- 滞納2〜3ヶ月:ブラックリスト入り(信用情報に事故情報登録)

- 滞納3ヶ月〜:一括請求(期限の利益喪失)、カード強制解約

- 滞納6ヶ月〜:裁判所から「訴状」「支払督促」が届く

- 裁判後:給与・預金口座の差し押さえ(強制執行)

借金がやばい状況に陥った場合は、早めに対応することを心がけましょう。

やばい借金への対処方法

借金の状況を把握する

家計の見直しをする

借金の状況を把握し一本化する

繰り上げ返済などで借金を減らす

状況によっては債務整理を検討する

借金が増え続け返済が苦しい場合は、債務整理を検討しましょう。

債務整理をすると、ブラックリスト状態になり、一定期間新たな借金ができなくなるデメリットがありますが、借金問題の根本的な解決が期待でき、生活を立て直すことができます。

どの債務整理方法が最適であるかは、借入内容、資産・収入の状況などによって異なります。

借金を解決するにはどの債務整理が適切か?

| 任意整理 | 個人再生 | 自己破産 | |

|---|---|---|---|

| 借金の減額 | 将来利息を免除 | 元本も大幅減額 (1/5等) | 全額免除 |

| 財産 | 残せる | 残せる | 時価20万円以上なら処分される |

| 家族へ秘密 | できる | できない | できない |

| 保証人への影響 | 回避可能 | 回避不可 | 回避不可 |

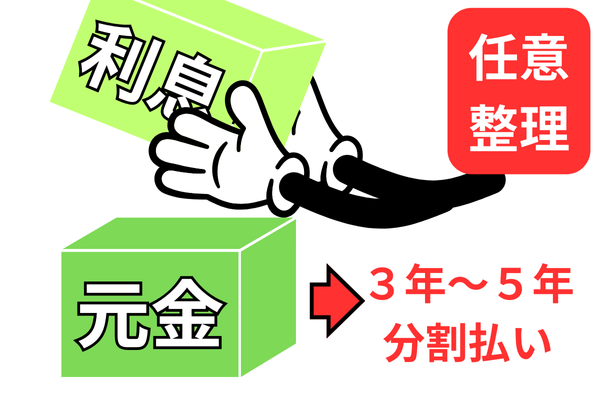

任意整理

任意整理は、債権者と直接交渉をして、借金の返済方法や返済額を決め直す手続きです。

任意整理をすると、借金の利息や手数料をカットしてもらえるケースが多く、完済までのゴールが明確になります。

任意整理が適している人

任意整理をしても借金自体を減額することはできないので、手続後も返済が必要です。ある程度の返済が継続できる場合は任意整理を最初に検討します。

- 任意整理後の返済ができる収入がある人

- 借金が200万円~300万円なら目安として毎月4万円~6万円前後の返済ができる人

- 今後の利息さえ免除されれば完済できる人

- 保証人がいる奨学金など、手続きから除外したい借金がある人

- 家族や会社に内緒で手続きを進めたい人

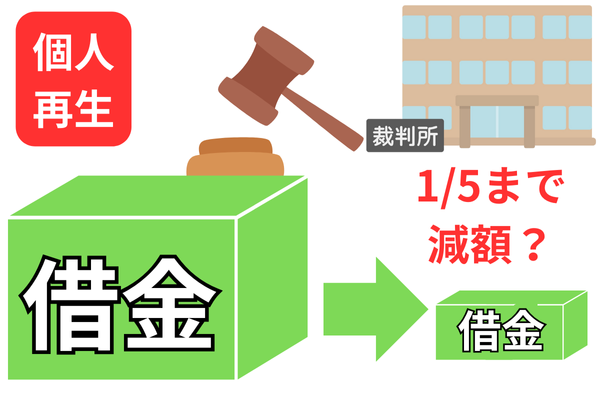

個人再生

個人再生は、裁判所へ申し立て借金を大きく減額してもらう手続きです。

借金をおおむね5分の1(ただし、最低100万円)に減額できます。

利息や手数料だけではなく元本部分まで大きく減額できるという特徴があります。

個人再生が適している人

個人再生も任意整理と同じく手続き後に返済が必要です。ただし、負債が高額な場合は、任意整理よりも返済額が下げられます。負債が400万円を超えている場合は、任意整理と併せて検討することをおすすめします。

- 負債が高額(例:400万円以上)な人

- 住宅ローンを支払いながら、カードローンなど他にも借金がある人

- 会社員など安定した継続収入がある人

- 保証人付きの奨学金などが無い人

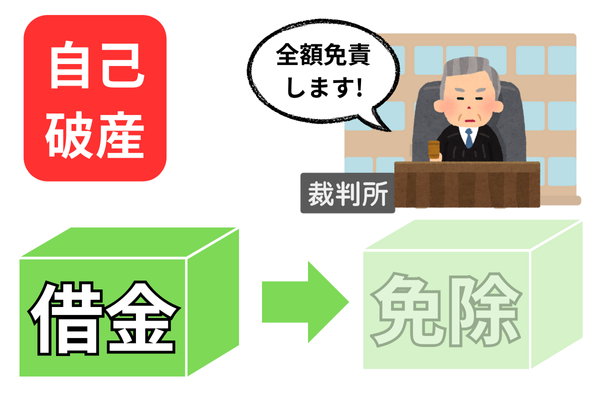

自己破産

自己破産は、裁判所へ申し立て借金を免除してもらう手続きです。

自己破産の場合、他の債務整理手続きとは違って借金の返済自体を完全に免除してもらえます。

自己破産が適している人

自己破産をすると高額な財産は裁判所により処分されて債権者への返済に充てられます。処分の対象になる財産の目安は20万円です。

- 借金が高額で、返済が不可能な人

- 高額な財産を持っていない人

- 保証人付きの奨学金を借りていない人

- 無職・生活保護受給中など安定した収入が無い人

まとめ

借金が「やばい」危険なラインとして、以下の5つの基準を解説しました。

-

借金が年収の1/3を超えている

-

借金総額が100万円を超えている

-

複数社から借金している(多重債務)

-

返済しても元金が減らない

-

返済のために借金をしている(自転車操業)

これらに一つでも当てはまったら、すぐにでも対策が必要な危険なサインです。

借金問題は放置しても悪化する一方ですが、「債務整理」という解決手段があります。

自力での返済が困難だと感じたら、手遅れになる前に、まずは専門家へご相談ください。

司法書士法人黒川事務所は、相談無料・着手金不要で借金問題の解決をサポートしています。開業以来15年以上の間、借金の相談を承ってきた豊富な実績があります。まずはお気軽にお問い合わせください。

この記事の執筆者

黒川聡史(司法書士法人黒川事務所 代表司法書士)

東京司法書士会所属:登録番号第4230号

簡裁代理権認定司法書士:法務大臣認定第501067号

行政書士(登録番号第19082582号)

ファイナンシャルプランナー(CFP®:1級FP技能士)

経歴: 平成19年に個人事務所を開業。債務整理を中心に12,000人以上の依頼者を解決。現在は事務所を法人化して活動

著書に『借金の不安が楽になるお金の話』『FPに知ってほしい借金の話』がある

司法書士法人黒川事務所が選ばれる理由

企業理念は『あなたの借金問題解決を低料金でサポートしたい!』です。

業界トップクラスの低料金であなたの借金問題解決を全力でサポートします!

司法書士法人黒川事務所

代表者 黒川聡史

東京司法書士会所属

簡裁代理権法務大臣認定

- 業界トップクラスの安い費用

- 着手金不要で分割払いOK

- 借金問題専門で18年以上の実績

- 解決した依頼人は12000人以上。現在は年間約1500人の方から依頼(曖昧な相談実績ではなく実際の依頼件数)

- YouTubeで債務整理をわかりやすく発信(こちら)

平日10時~19時30分 /土日10時~17時00分 (祝日休み)いつでもお気軽にお電話ください

司法書士法人黒川事務所

平日10時~19時30分

土日10時~17時00分

(祝日休み)

(新宿オフィス 新宿駅7分)

東京都新宿区新宿2丁目5-1 アルテビル新宿7階